三洋電機とGEは、コングロマリット経営と金融事業での利益計上が本業の課題を覆い隠し、経営判断を遅らせた結果、最終的に破綻しました。特に、利益目標達成のために数字を操作する企業文化が、不正会計を常態化させました。

「粉飾決算と経営破綻 その1~激変する経営環境の変化と業績への圧力~」では、中小企業の粉飾決算や粉飾決算が経営破綻を招いた事例としてカネボウを紹介しました。

カネボウもそうですが、1社で様々な事業を行うコングロマリットは、多くの事業があり子会社も多いため、それぞれの事業の収益性が見えにくくなります。いくつかの事業が悪化してもわからず、気が付けばどうにもならない状況に陥ってしまいます。

これが起きたのが三洋電機でした。

三洋電機の経営破綻

2011年三洋電機はパナソニックの完全子会社になりました。売上高1兆4千億円(2008年)、グループ10万人の巨大企業が消滅しました。

なぜこのようなことになったのでしょうか。

三洋電機の創立

三洋電機の創業者 井植歳男氏は、14歳で姉の夫 松下幸之助氏の会社に入りました。依頼30年に渡って創業期の松下電器を支えてきました。

しかし戦後、GHQの公職追放を受けて松下電器を退社することになりました。個人で50万円(現在の2億円)の借り入れをしていた井植氏は、住友銀行の頭取 鈴木剛氏に「一生働いて返す」と頭を下げに行きました。住友銀行の鈴木氏は「だったらこれで事業を興してはどうか」と350万円(現在の14億円)を融資しました。そして松下幸之助氏も自転車用ランプの事業を井植氏に譲渡し、さらに400万円の手形を裏書きしました。

ここから始まった三洋電機は、数々のユニークな製品で成長し、松下電器、日立、東芝と並ぶ家電企業の一角を占めました。

一方、三洋電機にファミリー企業という特徴もありました。

創業家一族と銀行

創業時の経緯から三洋電機は住友銀行と深いつながりを保ち、経営者は歳男から弟の拓郎、薫と井植家のファミリーによって経営されました。このような創業家が経営者の企業は、銀行にとっては優良顧客でした。創業家が保有する株を担保に多額の融資ができたからです。それは株価が高い時だけでした。株価が下がれば、銀行は態度を変えました。

3つだけなら優良企業

家電メーカーとしては松下電器の後塵を拝していた三洋電機ですが、業務用の大型空調機器は日立と並んで双璧を成していました。独自のコンプレッサー技術を強みにドーム球場など大規模な建物では高いシェアがありました。

さらに半導体が発明された10年後の1957年に、すでに半導体技術研究所を設立しました。その結果、同社のブラウン管制御用バイポーラ半導体は世界シェア1位でした。

ハイブリッド車にも使用されているニッケル水素電池は、1990年に松下電池工業と三洋電機がそれぞれ独自に開発しました。2005年には家庭用ニッケル水素電池「エネループ」を発売し大ヒットしました。このように三洋電機は、電池、電子部品、業務用システムの3つなら優良会社と言われていました。

一方、1980年以降は、三洋電機にとって苦難の時代でした。

振るわない業績

1986年歳男の長男 敏が社長になり1992年までの6年間社長を務めました。この6年間は、石油ファンヒーター死亡事故、東京三洋電機との合併など、三洋電機にとって苦難の時代でした。しかも当時は総会屋が全盛の時代でした。業績が芳しくない同社は株主総会では社長の敏が総会屋から罵声を浴びることもありました。利益を創出するため期末に子会社へ押込み販売するのも常態化していました。

なにわのジャックウェルチ

1992年井植敏氏は60歳で高野泰明氏に社長を交代し、会長へと退きました。高野氏は赤字体質の三洋電機の変革に取り組み、三洋電機はようやく黒字化しました。社長を高野氏と交代する際、敏氏は三洋電機本体の経営には口を出さないという約束を高野氏と交わしていました。

しかしまだ60歳の敏氏は、会長に退いたといえ事業意欲はあったため、子会社、中でも三洋クレジットの経営に力を入れました。三洋クレジットは商店や飲食店など銀行からの十分な融資を受けられないリスクの高い貸出先に積極的に融資し高い利益を上げました。

2000年代に入ると松下電器、日立など大手電機メーカーが巨額の赤字に陥る中、三洋電機は三洋クレジットのおかげもあって黒字を維持しました。この敏氏の経営手腕にマスコミは、三洋クレジットを「なにわのGEキャピタル」、敏氏を「なにわのジャックウェルチ」と持ち上げました。

一方金融業で利益を稼いだことが、本業の改革を先送りしてしまいました。これはゲーム機(プレイステーション)、保険(ソニー生命)が利益を上げていたソニーも同様でした。

さらに敏氏は、将来子供の雅敏氏を社長にする布石として、1998年に敏氏の意向を組む近藤定男氏を社長をしました。その結果高野氏の改革は中途で挫折しました。

雅敏氏は2005年に社長に就任し、元ジャーナリストの野中ともよ氏を取締役に迎えて、財務担当役員の古瀬氏と雅敏氏、野中氏の3人体制で経営にあたりました。

ところが2004年に入ると、それまでうまくいっていた事業が変調をきたします。

狂いだす歯車

2000年初頭まで好調だった携帯電話、デジカメ市場が2004年突然不調に転じました。電池も利益が減少し、電子部品のCCDデバイスも不振に陥りました。

本業が変調をきたすと、今度は三洋クレジットの高リスクの融資の焦げ付きが目立つようになりました。さらにバブル期に住友銀行が入れ込んで不良債権化した木ノ本開発プロジェクトを敏氏が引き取り、三洋紀洋開発を立ち上げました。この開発は思うように進まず不良債権になりつつありました。ところが土地や設備は簿価のまま計上されていました。

その傍らで三洋電機は成長への投資は惜しみませんでした。2000年に鳥取三洋に910億円で大型液晶パネル生産設備へ投資しました。さらに新潟三洋の半導体に230億円、コダックとの有機ELの合弁会社に510億円を投資しました。

ところがこれらの投資は大きな収益を生みませんでした。こうしていくつもの事業が変調をきたし、コングロマリット全体の経営に暗い影が差していました。

そこに起きたのが地震でした。

新潟県中越沖地震と監査法人の姿勢

2004年10月新潟県中越沖地震が発生、新潟三洋電子の半導体設備は壊滅的な打撃を受けました。

その後、現場の不休の努力により、わずか2か月で奇跡的に再開にこぎつけました。ところがこの2か月の間に競合に市場を奪われてしまいました。再開後も顧客は戻りませんでした。新潟三洋電子は2005年上期に100億円の赤字を計上しました。さらに同社の監査法人 中央青山監査法人は、担当したカネボウの粉飾決算の責任を金融庁から厳しく追及されていました。

その結果、2004年の三洋電機の決算に対する中央青山監査法人の姿勢は非常に厳しいものでした。中央青山監査法人は、繰延税金資産の取崩し、在庫評価の見直し、不稼働資産の減損処理に問題があるとして、2004年5月決算報告書の修正を求めました。

監査法人の姿勢の変化もあり三洋電機のバランスシートは急速に悪化しました。

もう事業を切り売りして新たに資金を調達しないと、債務超過は免れない状況になっていました。ところがそう認識していなかった人もいました。

身売りしかない

同社の有利子負債1兆3千億円、最終損益は1,538億円の赤字になりました。メインバンクの三井住友銀行は、三洋クレジットを売却し身軽になることを要求、、三洋クレジットの三井物産への売却が進められました。

ところがこれに敏氏が難色を示しました。さらに取締役の野中氏がこの売却をマスコミにリークしてしまったことで、三井物産はこの売却に不信感を持ったため、結局、売却が成立しませんでした。(最終的に2007年にゴールドマンサックスに300億円で売却)

残念ながら、敏氏には

三洋電機が危機的な状況

という認識がありませんでした。

しかし2006年3月期には自己資本は800億円まで減少し、増資は避けられませんでした。やむを得ず第3者割当増資3,000億円、1株70円で43億株を公募しましたが、当時の株価は304円、市価の1/4での公募は既存株主の激しい怒りを買いました。

こうなった場合、できれば一度倒産して債務を整理して再出発した方がよかったなかもしれません。それができなかったのは大きすぎる規模でした。

大きすぎてつぶせない

2005年11月に、三洋電機の再建のため三井住友銀行から前田孝一氏が副社長として送り込まれました。当時の日本は金融機関の不良債権処理がようやく終わったばかりでした。

三洋電機は取引先に5,000億円の売掛金がありました。もし三洋電機が破綻すれば取引先の連鎖倒産が起き、信用不安が再燃しかねない状況でした。民事再生法も会社更生法も実質的に不可能で、増資しか手段はありませんでした。

最終的に、パナソニックが三洋電機を吸収合併し、三洋電機は解体されました。

収益マシンが経営判断を遅らせた

三洋電機のようなコングロマリットは、本当の姿は単年度の決算では分かりません。在庫評価、減損会計で数字はいくらでも変わるからです。順調に見えてもある日突然経営破綻していたということもあり得ます。三井住友銀行傘下の再建会社 大和PIが試算したところ、過去10年間は1538億円の赤字でした。つまりBSを痛めてPLを粉飾していたのです。

1996年には半導体の在庫は2年間で500億円も増加しました。当時は儲かっていたので半導体部門としては在庫と借入金を減らしたかったのですが、

本社からの「利益を出せ」

という声に抗うことができませんでした。

今から見れば、デジカメや携帯電話などデジタル製品は、事業の見極めとすばやい損切が不可欠な事業です。個々の事業を見極め体力のあるうちにに不振になった事業から撤退し、収益の柱である電池、電子部品、空調事業に事業を集約すれば存続できたのもしれません。そうした経営判断を誤らせたのは、三洋クレジットという収益マシンがあったためでした。

これはGEクレジットという収益マシンを生んだジャック・ウェルチのGEも同じだったのです。

GEの盛衰

ニュートロン・ジャック

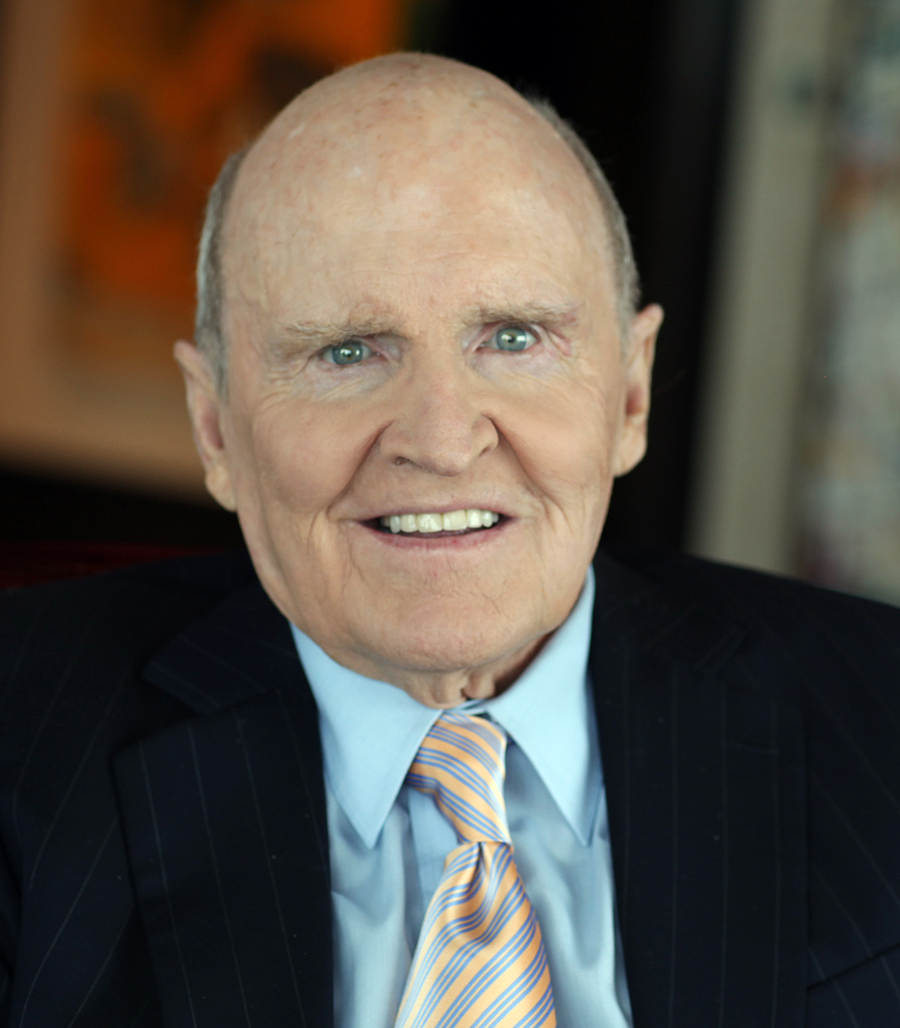

GE(ジェネラル・エレクトリック)を成長軌道に乗せたCEOのジャック・ウェルチ氏は、その手腕から伝説の経営者と呼ばれています。

在任中、1980年から2000年の20年間に売上は5倍、株価は40倍になり、名経営者の名声をほしいままにしました。

官僚主義に陥り停滞していたGEに

「1位か2位以外の事業はすべて切る」

と従業員の1/4にあたる10万人をリストラ、いつの間にかフロアー全員が消えていたことから「ニュートロン(中性子爆弾)ジャック」と呼ばれました。

業績の振るわない下位10%の社員は解雇され、昇進するかクビになるか(ランク・アンド・ヤンク) という厳しい体制を敷き、その一方20年間で1,000件のM&Aを実施して会社を成長軌道に乗せました。

その中でGEキャピタルをGEの成長エンジンに育て、GE全体の利益の半分を稼ぎ出しました。しかし退任間際、彼が力を入れたハネウェルの買収は失敗に終わりました。そして後任のジェフ・イメルト氏にバトンを渡しました。

しかしGEキャピタルは

自ら利益を作り出す収益マシン

だったのです。

GEキャピタルという収益マシン

GEキャピタルとは航空機や航空機のエンジンを航空会社にリースするリース会社で、リース会社の規模は世界一でした。その後、不動産など様々な案件に投資するノンバンクに発展しました。投資額の規模はピーク時には全米で7位の銀行に相当しました。

GEキャピタルが利益を生む仕組みは以下のようなものでした。

まず、GEから独立した特別目的会社エジソン・コンデュイットがコマーシャルペーパー(CP 短期債券)を発行します。このCPはGEが保証するため、トリプルAの高い格付けでした。

エジソン・コンデュイットはCPで調達した資金で、GEキャピタルから資産を簿価よりも高い金額で購入します。こうしてGEキャピタルは利益を計上します。もし利益が多すぎる場合は将来のリストラ費用を計上し利益を圧縮しました。そうすれば翌年以降必要に応じて利益を引き出すことができました。

この仕組みはGEで「ハニーポット」と呼ばれました。つまり外部から借りてきたお金で自社の売上を増やす仕組みだったのです。しかしCPはいずれ返済しなければなりません。利益を出し続けるにはCPによる資金調達を増やし続けなけるしかないのです。

もうひとつの大きな収益はM&Aです。安く買った会社をリストラして収益力を高め、キャッシュを生むマシンにしました。

ところが順調だったGEキャピタルという収益マシンにブレーキをかけたのは、意外な方向からやってきた事件でした。

同時多発テロ

ジェフ・イメルト氏がCEOに就任した2000年以降、GEの成長戦略にふたつの大きな壁が立ちはだかりました。

ひとつは2001年の同時多発テロです。航空輸送の市場が大幅に縮小と航空不況に陥ったことで航空機エンジンの受注が減少しました。

もうひとつは2000年のエンロンの破綻です。この事件から企業会計に対する信頼が損なわれました。これに対処するためサーベンス・オクスリー法 (SOX法)クリックするとページ下部の説明へ移動が制定されました。SOX法には財務諸表の信頼性を高めるために財務報告プロセスの厳格化が盛り込まれました。

このSOX法にこれまでGEが行っていたことが一部抵触しました。GEキャピタルが市場から資金を調達して自社の資産を購入して利益を生み出す仕組みが変調をきたしはじめました。SOX法はGEにとって同時多発テロよりも大きな影響があったのです。

こうしたことが重なって2002年秋には中核事業の大半で売上と利益が減少しました。イメルトは電子商取引部門を3憶ドル売却しなければなりませんでした。

CPという収益マシンが変調をきたしたGEキャピタルは、他の大手銀行と同様に収益性の高いサブプライムローンにのめり込んでいきました。

一方イメルトには清算しなければならないウェルチの負の遺産がありました。

保険事業の清算

ウェルチ氏の残した負の遺産が保険事業でした。中でも保険会社が保険を支払う場合に備えた保険(再保険)は、制度設計が甘かったため、94億ドルもの責任準備金を積まなければなりませんでした。

イメルトは一連の保険事業を2004年から2006年にかけて売却しました。ただし売却をスムーズに進めるため、最も収益性の低い介護保険の再保険だけはGEに残しました。これがのちに火種となってしまいます。

さらに大きな外部環境の変化がGEに襲いかかります。リーマンショックです。

サブプライムローンから資金難に

好調だったサブプライムローンは2008年に破綻しリーマンショックが起きました。2008年にはGEキャピタルは住宅ローンに急ブレーキかけましたが、それでも10億ドルの損失が発生しました。

より大きな痛手はリーマンショックにより

CP市場が消失

してしまったことです。市場から資金を調達できなくなり、たまらずに投資家のウォーレン・バフェット氏の投資を受けました。

これはとても高いものにつきました。122億ドルの資金を調達(株を購入)するために、1株22.5ドルという市場価格よりも大幅に安い価格で55万株をバフェットに売らなければならなかったからです。

その一方、GEは苦労して調達した資金を次の成長のための投資に使わず、自社株買いに充てました。株価を維持するためです。

それでも株価の下落は止まらず、2001年に38ドルだった株価は、2009年には12ドルと1/3以下になりました。2009年2月には2000年から継続していた31セントの配当も10セントに減配しました。その結果、GEの格付けは引き下げられました。

またリーマンショックでリスクマネーにのめり込んだ金融機関に対する批判が強まりました。これを規制するために政府は金融機関に対する監視を強め、その中に全米7位の規模の銀行になるGEキャピタルも含まれました。

SECの監視

1920年代の世界大恐慌の教訓からアメリカでは銀行の証券取引に対して様々な規制がかけられていました。しかし1980年代以降規制は徐々に緩和され、その結果大手銀行はサブプライムローンなどリスクの高い投資にのめり込みリーマンショックが起きました。

そこで銀行に対しリスクの高い融資を規制するドッド・フランク法 (クリックするとページ下部に移動)が2010年に制定されました。そうなるとリスクの高いビジネスに巨額の融資を行うGEキャピタルにも政府から注目されました。そして証券取引委員会(SEC)のメンバーがGEに2年半常駐し、不正の調査を行いました。

新たな収益エンジン

CPによる資金調達が封じられたGEキャピタルは、もうGEの収益エンジンにはならなくなりました。新たな収益エンジンとしてイメルト氏は3つの取組を行いました。

一つ目の取組は、航空機エンジンに多数のセンサーを付けたインダストリアルネットワークとビッグデータ分析を行う「プレディクス」を成長させ、2020年までにトップ10に入るソフトウェア企業を目指すものでした。

二つ目は、油田開発会社、掘削機器、ポンプ、油田設備のメーカーを次々に買収し、GEオイル&ガスを石油コングロマリットに育て、GEの売上の1/4にまで引き上げることでした。

三つ目の取組として、苦境に陥ったフランスのタービン、鉄道のコングロマリット アルストムの買収です。

新たな収益エンジンの苦境

右から左へお金を動かせば利益が出る金融と異なり、実際の事業は思うようにいきませんでした。

プレディクスは航空機以外に発電所など様々なシステムとつなごうとしたため複雑化し、いつまでたっても未完成の状態のアプリでした。何より顧客から見て「何を売ろうとしているのかわからない製品」だったため、売上は伸び悩みました。

石油コングロマリットを目指したGEオイル&ガスでしたが、原油価格が当初見込んでいた1バーレル100ドルから50ドルに下落したため収益性が大きく低下しました。またコストが下がった太陽光や風力発電との競争にもさらされました。

アルストムの買収は、買収されればリストラによってフランスの雇用が大幅に減ることを恐れたフランス政府の猛反対に遭い、買収までに時間がかかってしまいました。

こうして株価の下落、成長の停滞が起きると、株主の発言力が強くなります。

イメルト解任

業績の低迷と株価の下落から、GEは取締役会にファンド(トライアン・ファンド・マネジメント)から取締役を受け入れざるを得なくなりました。ファンドから来た取締役はアクティビスト(もの言う株主)として、2017年には業績低迷を理由にジェフ・イメルト氏の解任を求めました。取締役会はジェフ・イメルト氏を解任し、後任にジョン・フラナリー氏を指名しました。

なぜこうなってしまったのでしょうか?

原因

すでにウェルチの頃から、GE内部では

数字が目的化し、事業での実態が正しく数字に反映されなくなっていた

のです。

利益を決めてから数字をつくる

ランク&ヤンクという評価の厳しい中、各事業部のトップにとって

「目標数字の未達」とは、自らのキャリアの終わり

を意味していました。期末の報告は、最初に利益を決めておき、その利益になるように他の数字は後から調整していました。

例えばジェットエンジンの場合、エンジンの販売自体は赤字です。しかし1度エンジンが売れれば交換部品の注文が継続的に入ります。しかも交換部品は高い利益率でした。そこでエンジンが売れると、将来発生する利益率の高い部品の販売と今期のエンジンの販売と抱き合わせて今期の利益を計算しました。

発電所のタービンを製造するGEパワーでは、5年以内に入金される見込みの売上を債権としてGEキャピタルに売却し、今期の利益をつくりました。

GEの好業績の実態は、このように

今日の現金を手に入れるために明日の現金を売る「繰延収益化」が常態化

していたのです。これはGE内部では「麻薬(ドラッグ)」と呼ばれました。

追い打ちをかけるように新型コロナウイルスで航空業界は大打撃を受けました。加えてボーイング737MAX 2機が墜落事故を起こし、ボーイングは737MAXの生産を停止しました。その一方でコロナによりGE内部のリストラが加速しました。そして25億ドルのキャッシュを手にすることができました。

このように数字をつくることに専念すれば、会計処理は不適切なものにならざるを得ません。

指摘された数々の不適切な会計処理

2020年9月SECの調査が終了し、GEの会計処理に多くの問題が指摘され、改善命令が出されました。

GEは基本的には製造業で、これはものを作って付加価値を生むことです。しかし、それが思うように利益を上げられなくなった時、それでも

数字を出さなければならないという立場に追い込まれれば「数字は作られる」

ことになります。

それにより事業の問題は見えなくなり、本来行うべき事業の立て直しが遅れてしまいます。また製造業でキャリアを積んできたウェルチ氏やイメルト氏は、複雑な金融業がどこまでわかっていたのでしょうか。三洋電機、GEの事例を見ると、コングロマリットの成長を持続することは難しく、そこに粉飾の誘惑があるのかもしれません。

参考文献

「三洋電機井植敏の告白」大西康之 著 日経ビジネス

「GE帝国の盛衰史」 トーマス・グリタ、テッド・マン 著 ダイヤモンド社

参考資料

サーベンス・オクスリー法

上場企業会計改革および投資家保護法(サーベンス・オクスリー法、別名SOX法)はエンロン事件やワールドコム事件で問題になった粉飾決算に対し、企業会計・財務諸表の信頼性を向上させるために制定され、2002年7月に成立しました。

【概要】

投資家保護のための財務報告の厳格化、会計監査の独立性の強化、コーポレート・ガバナンス(企業統治)改革、情報開示の強化、説明責任などが盛り込まれ、1933年の連邦証券法、1934年の連邦証券取引法の以来の金融ビジネスの最も大きな変更となりました。

経営者に対し年次報告書が適正である旨の宣誓書提出の義務(302条)、財務報告に係る内部統制報告書の義務づけ、公認会計士による内部統制監査の義務づけ(404条)などがあります。一方、条文の文言が曖昧で、解釈による違いが大きいこと、内部統制のため企業は多大なコストが生じる問題があります。

ここで内部統制は3つの目的と5つの構成からなります。

3つの目的

- 業務の有効性と効率性

- 財務報告の信頼性

- 関連法規の遵守

5つの構成要素

- 統制環境

- リスク評価

- 統制活動

- 情報と伝達

- 監視活動

この内部統制によって財務状況・経営成績が適正であることを示すには、基礎となる各データ(売上に関する項目であれば商品、数量、納品日など)が全て適正でなければなりません。

これらは複数の業務部門にも関わるため、経理部門以外に内部統制整備の影響を広い範囲で受けます。そのためまず内部統制の内容、その有効性の検証方法・結果、問題があった場合の対応などを明確化・文書化しなければなりません。

ERPなどの情報システム、システムの開発・保守・運用といった業務プロセス、外部への委託方法なども含まれるため、各企業が非常な労力を費やしました。

日本も2006年に財務報告の適正性を確保するために上場企業に対して内部統制の構築を義務づける「日本版SOX法」(通称)を含む、「金融商品取引法」が2006年に成立し、2008年から適用されました。

ドッド・フランク法

ドッド・フランク法(正式名:ドッド・フランク・ウォールストリート改革および消費者保護法)は、米国の銀行システムの事実上すべての側面に抜本的な改革を行った米国連邦法で2010年7月21日に制定されました。

この法律にはリーマンショックの原因となった虐待的な銀行業務を防ぐため、銀行、ウォールストリート、保険会社、信用格付け機関の規制強化などが含まれ、他にも消費者保護の強化や内部告発者の補償が含まれます。

しかし2018年5月にトランプ大統領は、米国最大の銀行を除くすべての銀行をドッド・フランク法の規制の多くから免除する法案に署名しました。

【概要】

ドッド・フランク法には、16の改革分野が含まれます。その特徴を挙げると以下のようなものがあります。

- 金融安定監視委員会(FSOC)を設立し、銀行業界全体のリスクの高い慣行を監視する

- FSOCは「大きすぎて潰せない」銀行を解散するよう命じることができ、FSOCはSECを通じてヘッジファンドのようなリスクの高いノンバンク金融機関を規制できる

- 銀行がヘッジファンド、プライベート・エクイティ・ファンド、またはその他のリスクの高い株式取引業務に関与することを禁じるボルカールールを制定する

- 銀行は、必要に応じて取引は限定的なものに規制できる

- ボルカールールにより政府がクレジットデフォルトスワップなどリスクの高いデリバティブの規制が可能になる

- すべてのヘッジファンドはSECに登録が必要になる

- サブプライム住宅ローン危機につながったヘッジファンドによるデリバティブ取引を規制できる

- ムーディーズやスタンダード&プアーズなどの債券格付け機関が住宅ローン担保証券とそのデリバティブを過大評価したこともリーマンショックの一因とし、SECの下に信用格付け局を設立した

- 債券格付け機関を監視し、必要があれば認証を取り消すことが可能になった

- 銀行による「悪意のあるビジネス」から消費者を保護するため、消費者金融保護局(CFPB)を設立し、消費者に害を及ぼす取引を防止、また銀行は消費者に住宅ローンやクレジットスコアをわかりやすく説明することを要求した

- 信用調査機関として、クレジットカードや消費者ローンを監督

- サーベンス・オクスリー法の内部告発者プログラムを強化した

- 金融業界内のどこかで詐欺または虐待行為を報告する人は、訴訟和解または裁判所の判決からの収益の10%から30%を受け取る権利を認めた

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント