日本の中小企業は、高度成長期に格差が縮小したものの、バブル崩壊以降再び大企業との収益格差が拡大。複雑な流通、過当競争、リスク回避が原因。特に経営者の個人保証がイノベーションを阻害。高収益には高収益な取引先(例: グローバルニッチトップ企業)との連携や、技術以外の経営姿勢が重要となる。

中小企業と大企業との格差

現在、大企業はリーマンショックから回復し、円安もあって特に輸出割合の高い企業の業績は回復しています。それに対し、その下請けをはじめとする中小企業は「利益なき繁忙状態」で、大企業と中小企業の格差が拡大しています。

実は、高度成長期以前は、日本企業は近代的な大企業と、前近代的な小企業・零細企業・農業等に分かれた「二重構造」でした。そのため中小企業と大企業の間に賃金、生産性等に大きな格差が存在していました。

高度成長期以前の中小企業二重構造論

高度成長期以前の中小企業と大企業の格差の原因を以下に示します。

第一次世界大戦の好景気の際、大企業は良質な従業員の継続的な雇用のために、年功序列賃金や退職金制度を導入しました。対して中小零細企業は、人口増加に伴う労働力の過剰により、低賃金化が進み、その結果、格差が拡大しました。戦後も農地解放や戦地からの復員などにより、労働力の過剰供給が続きました。

その結果、昭和20年から30年代にかけて企業の付加価値生産額は、大企業の100に対し、中小企業は40と低い水準で、経済白書1957年版では、中小企業を「わが国の中の後進圏」とまで言っています。つまり大企業の急速な待遇改善と、中小企業への過剰な労働力が、大企業と中小企業の格差の原因でした。

高度成長期の中小企業成長論

こうした「立場が弱く大企業から搾取される中小企業」という見方は、高度成長期に入り変化しました。経済成長に伴い、所得水準自体が大きく向上しました。高度成長期には労働力が不足し、中小企業も積極的に賃上げを行った結果、大企業との賃金格差はかなり縮小しました。

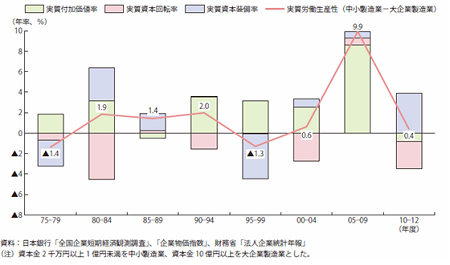

図1を見ると高度成長期に中小企業は積極的な設備投資を行い、資本装備率は大企業に比べ高くなり、実施労働生産性も大企業に比べ増加率が高くなりました。

こうした中、中小企業の中には大企業に匹敵するような成長を経て、中堅企業に発展する中小企業が出てきました。

このような中小企業は以下の特徴がみられました。

- 専門分野を掘り下げ、研究開発と独自の製造技術による、技術の高度化

- 専門分野を掘り下げ、多くの産業や最終需要に適合する商品の開拓

国の中小企業支援方針の変化

1999年に改正された中小企業基本法は、このような変化を踏まえ中小企業政策の新たな理念を「多様で活力ある独立した中小企業の育成・発展」を図ることに置き、

- 中小企業の経営基盤の強化

- 創業や経営革新に向けての中小企業者の自助努力の支援

- セイフティネットの整備

を基本的な柱とするものになりました。

バブル崩壊と格差の拡大

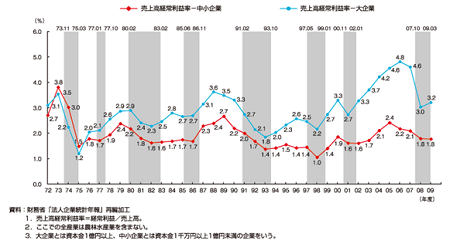

図の大企業と中小企業の収益性を売上高経常利益率で見ると、高度成長期の1975年に大企業と中小企業が逆転し、その後差は拡大しています。そしてバブル崩壊後の1993年に差はかなり縮まりましたが、その後また差が開いています。そしてリーマンショック前の2006年には大企業は4.8%と過去最大になりましたが、中小企業は2.4%と差は拡大しました。

格差拡大の原因

一方、アメリカやドイツなど海外の中小企業とROA(株主資本利益率)を比較すると、日本の中小企業は劣っていて、海外の中小企業と比較しても収益性が低いです。その原因として、以下の3点が考えられます。

・複雑な流通経路により、流通コストが高い

製品がメーカーから消費者に渡るまでに何重もの中間業者を経由するため、小売価格が上昇します。一方1990年以降、日本はデフレに突入し、販売価格を上げる事ができなくなっていて、そのしわ寄せが、力の弱い中小・零細事業者にきています。建設業では元請けが受注する工事金額に対し、4次5次の下請けの施工業者が受け取る金額は、元請けの受注金額の30%程度と言われています。

・収益性が低い原因は過当競争

日本政策金融公庫などの政府系金融機関が非効率な中小企業に資金を供給し続けることで、非効率な企業が市場から退出せず、過当競争になっています。他国に比べても、政府が行う中小企業向けの金融支援は、直接融資、買い出し保証金額とも群を抜いて高いものとなっています。

・製品やサービスが差別化できていない

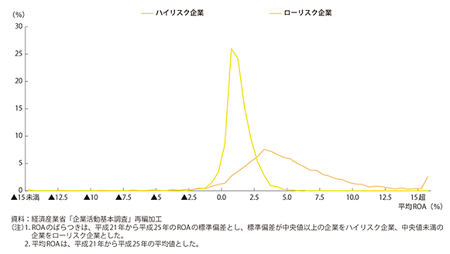

日本の中小企業は、アメリカの中小企業に比べROAの分布が低い方の一か所に集中していることから、多くの企業がリスクを取って収益性の高い事業に取り組んでいないためと考えられています。ハイリスク企業が多いと図のようにROAの分布がばらつく傾向にあります。

これを日本とアメリカの中小企業と比較すると、日本の中小企業はローリスク企業が多いことがわかります。また開業率、廃業率とも日本は他国に比べて低い水準であり、開業は少ない資金で始めることができる小売、飲食業が多いという特徴があります。

従って日本の中小企業の収益性が低い原因は、

- 流通構造の多段階性が中間投入費を押し上げている。

- 中小企業が過当競争に陥っている。

- イノベーションなどのリスクを取った行動を行えていない。

この3点があげられます。そのため、国や県の産業振興策、及び中小企業振興策には、創業支援や研究開発への支援が盛り込まれています。

日本の中小企業のイノベーションが海外より低調な原因

海外の企業と比較する際、日本企業固有の問題として、経営者の個人補償があります。多くの中小企業は、負債に対して経営者が個人補償を行っています。従って有限責任の株式会社でありながら、経営者個人に対しては無限責任となっています。

これは経営者の無軌道な借り入れを防止し、モラルハザードを防ぐ点で効果がある反面、倒産すると巨額の借金を個人が負う為、個人破産せざる得ない場合もあります。社会的な評判や他者の視線を気にする日本社会の特徴もあり、倒産や破産により生活が破たんしたり、自殺の原因になったりします。企業の開業、廃業率が低いことや、中小企業がリスクを取らない原因は、経営者の個人補償の問題が影響しています。

アメリカでは、負債に対し経営者の個人補償を求めることは少なく、個人補償をしたとしても、倒産時に債権者が個人財産の供出を強制することは人権問題となるため、極めて困難です。海外のように何度も起業に失敗して、最後にIPOに成功して億万長者になることは、日本では極めて困難です。一度失敗すれば、再起不能になるため、海外の起業家のようなリスクを取った行動はできません。

以前、インドのハイラマバードのインキュベーション施設の方と会いました。大きなビルに300人以上の若者が入居し、起業していました。その大半は、新しいITサービスでした。彼らは、最初の資金は政府系の融資を受けて、新しいサービスを開発します。そして数年である程度の形が出来上がると、民間のベンチャーキャピタル融資を受けます。その中には、日本の孫正義氏の会社もあるそうです。このハイラマバードには、マイクロソフトやグーグルも進出しています。

そして最終的には、彼らは自分の開発した製品やサービスをマイクロソフトやグーグルに買ってもらいます。富を得て、マイクロソフトに迎えられます。そして出資したベンチャーキャピタルも利益を得ます。そうして一獲千金を夢見た若者たちがしのぎを削っています。

格差の原因 設備の老朽化

内閣府が発表した平成25年度 年次経済財政報告によれば、中小企業の課題として、全要素生産性TFPが低い点が指摘されています。

全要素生産性(TFP)とは、生産の増加のうち、労働や資本と言った生産要素以外の要因での増加を計測したもので、一般的には、技術的な進歩を示します。具体的には、作業改善やより効率の高い設備への更新による生産性の向上などです。

TFPが低い要因の一つとして、設備投資が抑制され、生産効率の高い設備への更新が進まない点があります。そして設備の老朽化が、生産効率全体を押し下げていると考えられます。

原因は、長年に渡るデフレにより実質金利が高止まりしている点や、過剰債務問題など考えられます。その結果、設備投資が抑制され、生産効率の高い新規設備の導入を見送られています。

技術が高ければ、利益は高い?

このような背景の中、低収益に 苦しむ中小企業の業績は悪化する一方、大企業を超える高収益を実現する中小企業も増加しています。やはり高い技術があり、ライバルが少ない企業は高収益なのでしょうか?

神戸大学大学院経営学研究科は、2001年に東大阪市の中小企業を対象に技術の高度性や市場の専門性と収益との関係を調査しました。その調査結果から、意外なことがわかりました。

技術の高度性と収益性

調査結果には、高度な技術を持っていながら低収益の企業がある反面、高度な技術を持たなくても高収益な企業も多数存在しました。中小企業の技術の高度性と企業収益の間には、関連がありませんでした。

市場の独占性と収益性

市場では自社しかない独占状態の企業の中には、高収益な企業が存在する反面、低収益な企業も存在しました。一方で市場に10社以上存在する競争の激しい市場でも高収益な企業と低収益な企業が存在しました。市場の独占性と企業収益の間にも関連がありませんでした。

この傾向は対象を下請け企業に限定しても変わらず、高度な技術を持ちながらも低収益な下請け企業もあれば、技術が高くなくても高収益な下請け企業がありました。

つまり今までの常識に反して、中小企業の

- 技術の高度化

- 市場の専門性(ニッチトップ)

- 下請け企業か否か

3点は収益性に関連がないと調査結果は示しています。

高収益な中小企業の要因

では、高収益の原因は何か、考えられる複数の要因のうち、以下の3点を挙げます。

・取引先(収益性、取引姿勢)

仕事を発注する取引先(メーカー)の経営が良くないと、そこからの受注の収益性が低下する傾向にあります。また、経営状態以外にも、外注管理の方針の変化により採算性が大きく変わります。つまり儲かっていない会社の仕事は儲からない、下請けいじめで利益を上げようとする会社の仕事は儲からないということです。

・経営姿勢(利益重視と売上重視)

高度成長期のような市場が拡大する状況では、顧客の需要を満たすために供給能力の確保、売上至上主義になります。事実、売上が拡大している場合、経費の増加より売上の増加の方が大きく、利益は拡大します。しかし売上が横ばい、もしくは下降傾向の局面では、個々の受注の利益をしっかりと押さえておかないと、全体の利益が確保できません。一方中小企業は、原価や販管費を製品ごとに振り分ける仕組みがなく、個々の受注ごとの利益がわからない企業もあります。

・技術、製品を取り巻く環境

発注先企業の製品や製造技術が大きく変化すると、受注そのものがなくなったり、競合にシェアを奪われたりして、収益性が大きく変わります。海外への生産移転や発注先企業の製品自体の消滅などもあります。逆にこのような変化を活かして、より利益率の高い受注を獲得する企業もあります。

高収益な取引先

中小企業が高収益になるためには、高収益な企業と取引することが必要です。

では、高収益な取引先(メーカー)にはどのような企業があるのでしょうか。

従来、中小企業の取引先には、日本の大手メーカー、家電、自動車、工作機械などの系列航空機などは、日本を牽引が多く、そういった企業を思い浮かべます。確かにこのような企業は、量も多く一度取引が始まれば安定した受注がありました。

しかし、家電や自動車などは、今は海外の企業と激しい競争を行っており、それほど儲かる製品はなくなってきています。特に大量生産品は、中国企業が積極的に参入しています。中国企業は、日本企業とは異なる価値観、戦略で経営しており、それは大規模な投資による低価格と大量供給による競合の殲滅です。この戦略で国内の激しい競争を生き残った企業が、巨額の政府資本をバックに海外企業に挑戦しているのが実情です。

そのような大量生産市場よりも、グローバルでの市場はそれほど大きくなく、高度な技術やノウハウが必要な製品で、日本企業は強い存在感を示しています。そのような企業は市場シェアや利益率が高い企業が多いです。こういった企業をグローバルニッチトップ企業と呼びます。

そこで経済産業省が2015年に発表したグローバルニッチトップ100選から、収益性の高い大手~中堅企業を紹介します。

日特エンジニアリング株式会社

設立:1972年 従業員数:557名

平成27年3月期 売上高207億円、営業利益22.5億円、売上高営業利益率10.9%

【製品・サービスとその内容、強みの理由】

電子部品や、自動車や家電などに使用する各種モーターに使われるコイルを製造する自動巻線機を開発・製造しています。自動巻線機は顧客に合わせて製造するため、これらの設計、組立には匠の技が必要です。研究開発、ノウハウの蓄積、技術伝承を強みとし、世界市場シェア4割を有しています。

株式会社小森コーポレーション

設立:1946年 従業員数:1,814名

平成27年3月期 売上高912億円、営業利益64億円、売上高営業利益率7.0%

【製品・サービスとその内容、強みの理由】

オフセット印刷機の専業メーカーとして、精密加工や印刷ソフト等の技術、APC(刷版交換装置)や生産性向上のための自動化、省力化装置を世界に先駆けて開発し、世界市場シェア1割を有しています。

証券印刷機では、独立行政法人国立印刷局をはじめとして、世界十数カ国に紙幣印刷機を納入し、高い生産性と偽造防止技術があります。

フロイント産業株式会社

設立:1964年設立 従業員数:348名(連結)

平成26年2月期 売上高176億円、営業利益12億円、売上高営業利益率7.3%

【製品・サービスとその内容、強みの理由】

医薬業界に向けて、世界に先駆けて自動フィルムコーティング装置とフィルムコーティング液を開発しました。錠剤フィルムコーティング業務で蓄積したノウハウと、 独自の技術を活かして、国内市場における造粒・コーティング装置市場では7割のシェア、世界市場においては2割のシェアを有しています。

株式会社堀場製作所

設立:1953年 従業員数:5,787名(2013年12月31日現在)

平成27年12月期 売上高1708億円、営業利益193億円、売上高営業利益率11.3%

【製品・サービスとその内容、強みの理由】

VWの排気ガス対策の不正を暴いたポータブル式エンジン排ガス測定装置を始めとした、規制対象ガス成分の分析計として世界シェア8割を有し、各国排ガス規制や自動車開発の要望に対応しています。他にも様々なガスや液体の計測や分析装置を製造しています。

TOWA株式会社

設立:1979年 従業員数:425名

平成27年3月期 売上高212億円、営業利益16億円、売上高営業利益率7.5%

【製品・サービスとその内容、強みの理由】

半導体の素子を保護するために樹脂で覆うモールディング装置の開発から、販売・アフターサービスを行い、世界シェアは5割を超えます。モールド工程の完全自動化を実現した全自動半導体樹脂封止装置、生産量によって増減可能なモジュール構造全自動半導体樹脂封止装置、樹脂有効使用率100%・樹脂流動レスの量産向け半導体圧縮成形樹脂封止装置などがあります。

日本電子株式会社

設立:1949年 従業員数:2742人(2013年3月末)

平成27年3月期 売上高953億円、営業利益29億円、売上高営業利益率3.0%

【製品・サービスとその内容、強みの理由】

試料表面に電子線を照射し、透過した電子をレンズで拡大投影して観察する透過電子顕微鏡を世界で初めて量産しました。現在は11のグローバルニッチトップ商品があり、最も世界シェアの高い製品のシェアは7割になります。

エスペック株式会社

設立: 1954年 従業員数:1318名(連結)、844名(単体)

平成27年3月期 売上高336億円、営業利益26億円、売上高営業利益率7.7%

【製品・サービスとその内容、強みの理由】

家電製品などの信頼性、耐久性の評価に不可欠な環境試験器を日本ではじめて開発・発売し、約3割の世界シェアを獲得しています。米国、中国、韓国、ドイツに100%子会社、中国(上海)、マレーシアに合弁会社を設け、世界43か国に販売代理店33社を設置し、販売およびアフターサービスを行っています。

株式会社日立ハイテクノロジーズ

設立:1947年 従業員数:10,436名(連結)4,351名(単独)

平成27年3月期 売上高6374億円、営業利益441億円、売上高営業利益率6.9%

主要製品 半導体製造装置、電子顕微鏡、素材・部品など

【製品・サービスとその内容、強みの理由】

日立製作所 中央研究所が開発したマルチキャピラリ方式により遺伝子配列を解析する、キャピラリ電気泳動型DNA解析装置を開発・製造しています。これは、ヒトゲノムプロジェクトを始め、生物学、医学などのライフサイエンスに関わる研究分野に広く用いられ、世界トップシェアを獲得しています。

どうやって取引するのか

では、このような高収益企業があったとしても、すぐに新たに取引できるものではありません。多くの企業は、地道に新規開拓していく中で、高収益な企業に巡り合ったというのが実情ではないでしょうか。そのための方法として、展示会の活用があります。

ものづくりや製品開発に課題のある企業の技術者と出会う場として、展示会は有効です。

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント