日銀は大胆な金融緩和を行うも、企業はROE重視で賃金・設備投資を抑制し、デフレが継続。バブル崩壊後の機関投資家の影響や、購買力平価を無視した円安への対応遅れが、国内消費不振と格差拡大を招きました。

金融緩和はデフレを克服できるか?

日銀の金融緩和

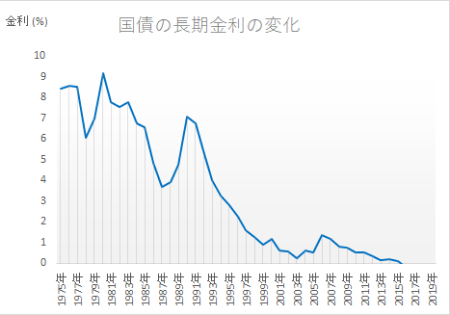

第二次安倍政権誕生後、2013年3月 黒田氏が日銀総裁に就任しました。その後日銀は以下のように大胆な金融緩和を行いました。

- 2013年4月

「量的・質的金融緩和」(QQE1)と2%の物価安定目標

長期国債、ETF、J-REITなどの買入れの拡大により、マネタリーベースで年間約60~70兆円増加させる大胆な金融緩和を発表(黒田バズーカ)

- 2014年10月

「量的・質的金融緩和」の拡大(QQE2)を決定。

マネタリーベースの増加を年間約80兆円(約10~20 兆円追加)に加速

- 2016年1月29日

マイナス金利の導入を発表。-0.1%の金利適用

- 2016年7月

ETFの買い入れ額増額 6兆円に

- 2016年9月

10年国債の金利をゼロ近傍にする新たな長期金利コントロールを導入。(イールドカーブコントロール)

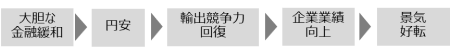

アベノミクスについて

第二次安倍政権の経済政策の考え方は以下のようなものです。

企業の業績が向上すれば景気が良くなる背景には、企業業績の向上が個人消費や設備投資の増加につながり、これが日本経済全体のパイの増加、つまりGDPの増加につながるという考え方があります。

現実には、利益が増えても企業は内部留保を積み上げ、賃上げや設備投資は低調なままです。すでにゼロ金利となっているため、政府はマイナス金利を導入し金融機関に積極的な貸し出しを求めると共に、経団連などを通じて賃上げを要請、さらに様々な補助金を打ち出し、企業の設備投資を促しています。

図1 金利の推移

デフレの原因

なぜ日本が長期にわたるデフレに陥っているのか、書籍「デフレの真犯人」でJPモルガン証券の北野一氏の考えを元に、以下のようにまとめました。

実力以上利益を追求した

北野氏はデフレの真の原因は成長余力の乏しい日本企業がその実力以上に利益を出していることが原因と断言します。それはバブル崩壊とも密接に関係しています。

バブル崩壊以前の日本は、企業の株式は企業や銀行が相互に持ち合い、国際的な競争にさらされていませんでした。しかしバブル崩壊後、銀行や企業は他社の株式を所有する余力がなくなり、代わって存在感を増してきたのが、銀行や保険会社など株式の運用による利益を目的とした機関投資家です。中でも海外の機関投資家の存在感が高まりました。

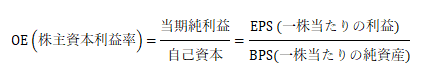

この機関投資家の目的は株価の上昇による売買益です。そのため企業には成長と高配当を要求します。そこで出てきた指標がROE(株主資本利益率)です。これは以下の式で表されます。

日本企業が好調であった1980年代は、資本金10億円以上の大企業のROEは、平均8.7%でした。しかしバブルが崩壊後した1990年以降は、平均3.1%に低下しました。海外の機関投資家は、投資先として日本企業と海外企業を区別せず、日本企業にも海外企業なみの高いROEを求めてきます。

バブル崩壊により経済規模が縮小した日本に対し、欧米やアジアの企業は順調に成長していました。その結果、日本企業は大きく成長していないにも関わらず、欧米企業並みの利益を出さざるを得ませんでした。そのしわ寄せが賃金や設備投資の抑制の原因となりました。

図2 低成長が続く日本

利益と費用は同じ

なぜ無理に利益を出そうとすると賃金や設備投資にしわ寄せがいくのでしょうか。それは本質的には賃金も利益も同じものだからです。

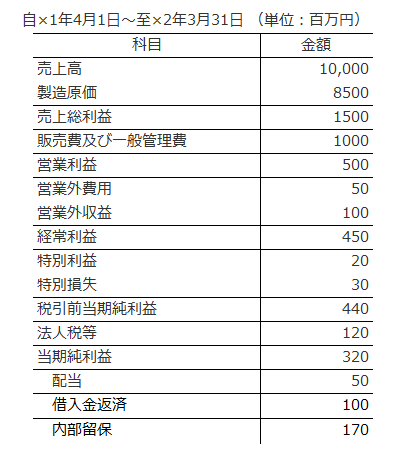

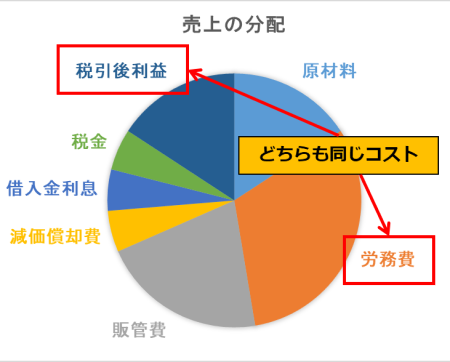

表1の損益計算書では、売上から費用を引いたものが利益となります。しかしこれをグラフにすると、実は利益も人件費や原材料費と同じ費用(コスト)であることが分かります。

表1 損益計算書の例

ということは、入って来るお金、つまり売上が一定の時、利益を増やすには何かの費用を減らさなければなりません。金額が大きく削減効果の高い費用のひとつが労務費、つまり賃金です。また設備投資を減らせば、減価償却費という費用を減らすことができます。

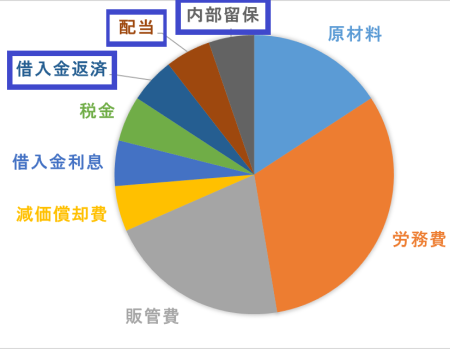

一方、資金調達の面でみると、利益は3つに分けられます。

図3 売上の分配

図4 利益分配

上場企業の場合、資金調達は銀行借り入れ、株式発行、社債発行の3つです。税引後の利益は、銀行借り入れや社債などの借入金の返済と株主への配当、そして残りが内部留保に充てられます。

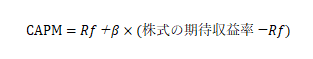

では、配当はどのように決められるのでしょうか。これが株主資本コストです。ここでコストというのは、企業から見れば株式で資金調達した場合の配当、借入金で資金調達した場合の利息、これらはいずれも資金調達に伴う費用と考えられるからです。そして株は、投資家からみれば国債などの安全資産よりリスクが高いため、より高い利回りが求められます。この投資家が企業に求める株主資本コストは、

以下の資本資産評価モデル(Capital Asset Pricing Model:CAPM)で求められます。

Rf (リスクフリーレート、安全資産の利子率) : 一般的には国債の利回り

β : 個別の株式のリスク

つまりRfが上がれば、投資家が企業に求める期待収益率が上がります。日本企業は日本の証券取引所で株式を売買しています。国内だけであればRfは日本の国債が基準となり、国債の利回りが低ければ、株式の期待収益率も低くなります。一方海外の投資家は、海外市場での株式と比較するため高い期待収益率を求めます。ニューヨークのダウ平均は8%、しかし日本企業の実績は前述のように1990年以降は平均3.1%でした。

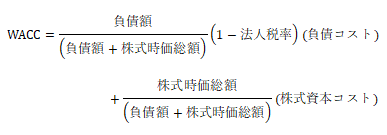

投下資本に対する企業全体の資本コストは、加重平均資本コスト(Weighted Average Cost of Capital:WACC)で求められます。

損益計算書には、負債のコスト(支払利息)は載っていますが、投資家(株主)のコスト(配当)は載っていません。そこで負債と株主資本のコストを合わせて企業業績を評価する指標がEVA(Economic Value Added : 経済的付加価値)です。このEVAは米国スターンスチュワート社が商標登録しています。これは、会社が生み出す付加価値を以下の式で算出したものです。![]()

EVAがプラスであれば、その企業の価値は上昇していることになります。日本の大手企業でもソニーなどが業績評価指標として採用しています。

ROE向上という金融引き締め

前出の北野氏は、日本がデフレに陥った原因は、一方で低金利の資金を供給しながら、株主資本は8%の利回りを要求されているため、実質的には金融引き締めの状態になっていることだと指摘しています。

ROEが高いとどうなのか、例えば、中堅工作機械メーカー東芝機械の決算書を題材に考えてみます。

同社の平成28年3月期の決算は、売上1,243億円、営業利益47億円(売上高営業利益率3.8%)、当期純利益43億円でした。

ここで1株当たりの当期純利益22.37円、1株当たりの純資産616円、従ってROE=22.37/616=3.6% でした。

もし投資家が高いROEを要求し、経営者がROEを8%台にしようと考えれば、当期純利益を2.2倍、103億円以上にする必要があります。つまり損益計算書のどこかから56億円を持ってこなくてはいけません。その際、最初に犠牲となるのが人件費です。

しかしこうして増やした利益は、どうなるのでしょうか。市場が拡大しておらずこれ以上の売り上げ増加が望めなければ、設備投資をしても減価償却費が増えて来期の利益が減少するだけです。むしろ来年も好業績が続くとは限らないので、配当を維持するために内部留保することを選択します。

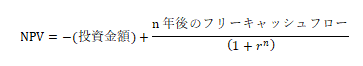

また設備投資のような投資案件の可否の判断は、将来の収益を正味現在価値 (NPV)に割り引いて行います。

NPV (Net Present Value : 正味現在価値)

r : 資金調達のコスト(割引率)

ここで正味現在価値に割り引いたプロジェクトのフリーキャッシュフローの合計が投資金額より大きければ、つまりNPV>0であれば、プロジェクトは実行されます。ここでrは借入金の金利が低くても期待ROEが高ければ高くなります。

例えばrが1%であれば、現時点の100万円は5年後には105万円の価値があります。しかしrが8%にあれば、5年後には147万円の価値になります。資金調達のコストが1%であれば、5年後に105万円以上のキャッシュが得られる投資は実行しますが、8%になると、5年後のキャッシュが147万円以上ないと投資を実行しません。こうしてROEが高くなると、成長の少ない投資案件は却下されます。

つまり企業金融という視点から考えると、政策金利だけでなく、期待ROEという資本市場の金利も考慮しなければなりません。

バブル崩壊以前は、日本では企業に対する期待ROEは限りなく0%に近いものでした。期待ROEが0%のお金は、ただでもらったお金と変わらず、企業は豪華な社宅や福利厚生施設など事業活動に直接関係ないものにもお金を使いました。こうした無駄遣いの結果、景気は良くなり、バブルが発生しました。このような状況下で日銀が政策金利を上げたところで、効果は限定的だったのではないかと考えられます。

同様に今日、政策金利をマイナスにまで下げても、期待ROEの上昇という事実上の「金融締付け」が行われている限り、企業は投資に慎重にならざるを得ません。

実は機関投資家が求められていることは、株式の運用において絶対的なリターンを稼ぐことではありません。

市場平均に対して相対的に勝ち続け、他の機関投資家と比較して運用成績が良ければよいのです。例えばTOPIXが10%上昇した時は、10%を超えるリターンを稼ぎ、10%下落した時は10%より少ない割合でしか負けないことが求められています。そのためには、例えば自動車株を運用する場合であれば、「今はトヨタと日産のどちらが良いか」こういった視点で考えています。常に短期での成果、利益や株価の上昇を企業に要求します。その一方長期的な投資や研究開発による成長は考慮しません。

グローバルで資本を調達する大企業の経営者は、ROEや株価を無視できない面もあります。しかしそれにあまりにとらわれると企業の長期的な成長を阻害します。

円安を読み誤った企業

デフレの日本と為替

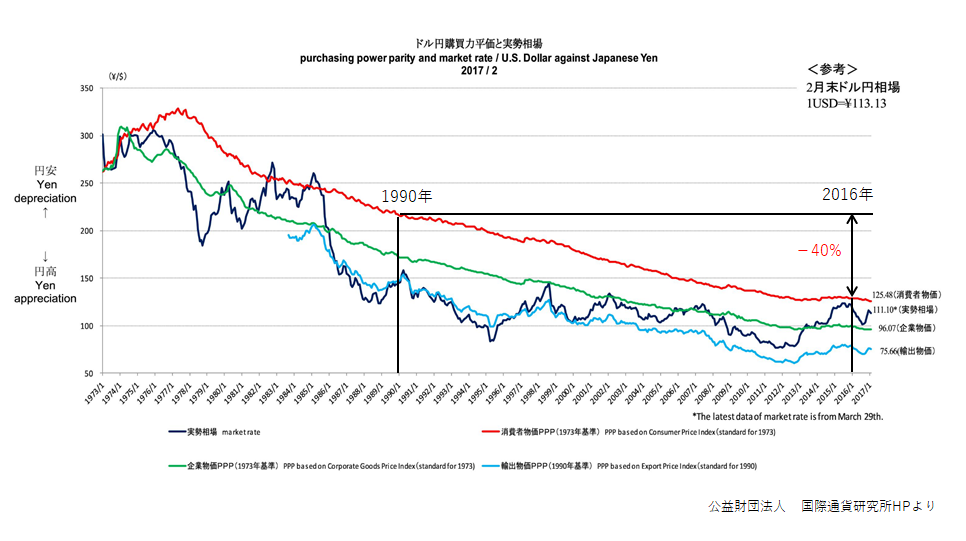

日本は、バブル崩壊以来、デフレに陥り物価は下がっています。対してアメリカは経済成長に伴い物価は上がっています。これはドル円の購買力平価で示されます。図5は、1973年を基準とした購買力平価について、消費者物価、企業物価、輸出物価を示したものです。消費者物価でみると、1990年に対し2016年は約40%低下しています。つまり同じ円ドルレートでも40%も円安になっているのです。

図5 ドル円購買力平価と実勢相場

つまり新聞等マスコミの報道は、数値だけを比較して円高、円安を論じていますが、実際には購買力平価の違いを補正して円高、円安を判断しなければなりません。そこで日銀は為替レートを貿易額に応じて加重平均し、さらに物価動向(インフレ動向)に応じて調整した実質実効為替レート指数を発表しています。

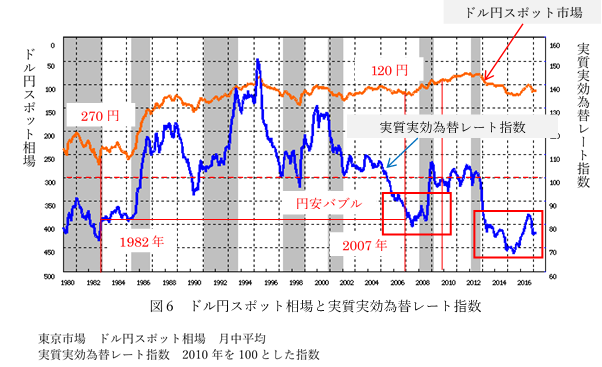

図6 ドル円スポット相場と実質実効為替レート指数

図6で基準年の2010年は、1ドル90円前後まで円高になった年です。これに対して、リーマンショック前の2007年は、実質実効為替レート指数が80まで下がりました。これと同水準だったのは、1982年で、この時のレートは1ドル270円です。つまり2007年は、購買力平価を考慮すれば異常なほどの円安でした。

この異常な円安の原因は、個人投資家「ミセスワタナベ」による円キャリートレードでした。円キャリートレードとは、低金利の日本円で資金を借入れ、それを高金利の通貨に変え、株・為替・商品・債券などで運用して利益を得ることです。当時、低金利の預金に不満のあった主婦や若者が外貨取引FXを始めました。その後、円安が続いたこともあり、円キャリートレードは盛んになり、4億円以上稼いだ主婦も現れました。

この「ミセスワタナベ」の規模は40兆円程度とも推計され、政府の通貨介入規模に匹敵する資金が動くため、為替の波乱要因の一つとなっています。2007年までは、こうして円が海外に流出してさらに円安が進むという円安バブルの状態になりました。

この円安バブルを読み切れなかったのが、シャープやパナソニックでした。当時、薄型テレビの市場が急速に拡大し、大手メーカーはサムソンなど海外メーカーと覇権を競っていました。薄型テレビは、半導体と同様に設備投資の規模が製造コストを支配します。パナソニックやシャープは、生き残りをかけて国内の工場に大規模な設備投資を行いました。その直後にリーマンショックが襲い、市場は大幅に縮小すると共に急激な円高になりました。

さらに国内では、2010年の地デジ切り替えによる特需終了後、市場が急速に縮小しました。国内での大幅な販売不振と大幅な円高というダブルパンチに見舞われたシャープ、パナソニック、ソニーは一挙に苦境に陥りました。

変動レートに正直すぎた日本

変動相場制は、貿易黒字が増えれば通貨が高くなり、輸出国での商品の価格が上昇し、輸出が減少します。輸入品は価格が安くなり、輸入が増加します。

こうして輸出が減少し、輸入が増加することで外貨が流出し、通貨が下がる自律的な均衡メカニズムです。これは長期的には貿易の均衡に有効ですが、短期間に大きく変動すると、その変化に企業は対応できず危機に陥ります。多くの国々はこの点を理解し自国の為替相場があまり大きく変動しないように管理しています。中国は日本の失敗を研究し、自国通貨「元」が高くならないように細心の注意を払っています。

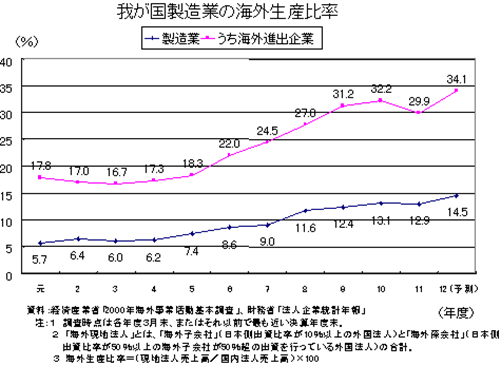

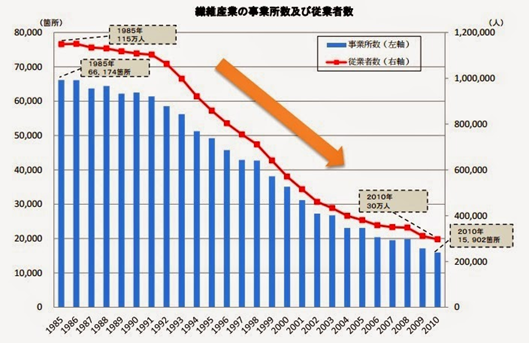

その点、日本は変動相場制にあまりに正直で、自国通貨の激しい変動に寛容過ぎたと言えます。1985年のプラザ合意後、急激な円高に見舞われた日本は、付加価値の低い労働集約型の産業が大きな打撃を受けました。繊維業界は、最初韓国、次に中国に工場を移転しました。さらに電気製品などが海外に工場を移転し、国内製造業の空洞化が一気に進みました。

図7 日本の製造業の海外生産比率(厚生労働省ホームページより)

図8 日本の繊維産業の推移(出典 : 経済産業省:繊維産業の現状及び今後の展開について)

拡大する格差と企業経営

株主とは何か

欧米のコーポレートカバナンスやコーポレートファイナンスという考えは、企業統治において「不特定多数の抽象的な株主」を意識して、企業活動を行うものです。その普遍的なルールは、株主から預かったお金を増やし、株主に還元することです。この株主は、特定の個人を指すものでなく、不特定多数の抽象的な存在であり、これはキリスト教の「神」の概念に通じるものです。これはキリスト教の概念のない多くの日本人は、その本質を理解できないと北野氏は述べています。

このような背景から欧米の経営者が当たり前のこととして受け止めている機関投資家からの利益やROEに対する要求を、日本の経営者は必要以上に気を使いすぎてしまっています。

現実には、需要不足の今日、ROEを重視して利益を増やすことは、削るべきでない費用を削り、将来の成長の機会を失います。むしろ需要不足の時は、利益よりも売上高を重視して需要を創出することに注力すべきです。その点、資本市場の論理に縛られないオーナー経営者の方が、長期的な視点に立って投資や研究開発に取組むことができます。実際、バブル崩壊後、大きく成長したニトリ、ヤマダ電機、ユニクロ、日本電産などはオーナー経営者の力の強い企業です。

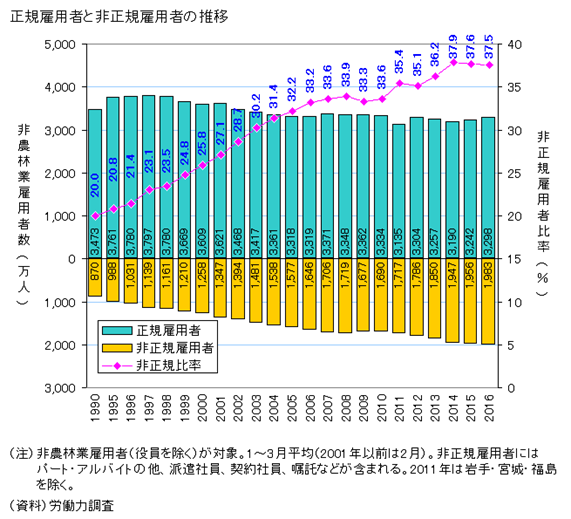

拡大する格差

このような背景の中、政府が主導して構造改革が進められ、この構造改革が格差を拡大しました。実は構造改革は、これまで手をつけてこなかった生産要素を市場化することでした。構造改革派の主張は、

「規制によって非効率となった日本では物価が高く、消費者は損をしている。そこで市場競争を行えば物価が下がり消費者の利益になる」というものでした。

そして労働市場を自由化することで「がんばった者が報われる」というものでした。

競争が自由化され物価が下がるということは、どういうことでしょうか。

原材料や光熱費などのランニングコストは変わりません。その中で価格を下げるために削ることができるのは人件費です。そして規制緩和された分野では、人件費の抑制や下落が進みました。

では「がんばった者が報われた」でしょうか。

現実の労働市場では、優秀な人を高い給料で雇うような高スキルの仕事は限られています。飲食、サービス業などは、仕事の大半が誰でもできる仕事です。そこに自由競争を導入すれば賃金は下がります。経営者としても、少しでも安い人を使い経費を下げなければ生き残れないからです。

しかし労働は、市場の変動によって価格や供給を自由に変動できません。労働力の供給は、労働者の生活や住む地域に依存するからです。例えば派遣社員の規制を緩和したことで、非正規社員が増え正社員の雇用は減少しました。リーマンショックが起きると、派遣社員は雇止めに遭い、住むところも失って困窮する若者が出ました。

安定した生産や社会の実現のためには、労働市場は完全に市場化されず、一定の範囲で規制によって管理される必要があります。今までは企業ができる限り解雇を抑えていました。規制緩和により、企業のセーフティネットが脆弱になったのであれば、税金を使ってセーフティネットを構築する必要があります。実は他にも市場原理の導入に向いていない分野があります。漁業のような天然資源を扱う分野、インフラや交通のような公共的な性格を持つ分野です。

図9 正規雇用者と非正規雇用者の推移

このような事業には一定の規制や参入障壁は必要です。例えば電力会社は、どんな山奥の一軒家でも電気を供給します。その費用は他の顧客に負担してもらっています。完全な市場原理を導入すれば、そのような採算の取れない地域に電気を通すことはなくなります。

日本企業の課題

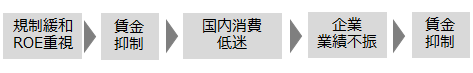

賃金抑制、投資不振の原因がROE重視という金融締付けであるならば、金融緩和は強力なブレーキのかかっている車のアクセルを一生懸命踏んでいるようなものです。その結果、国内消費不振によりデフレになっているのであれば、

という負のスパイラルに陥っていることになります。どうすれば、このスパイラルから抜け出せるのか、

- 企業は誰のものか? 企業にとって株主とはどのような存在か?

- 企業の成長とは何か?

- 賃上げは、どのように行うべきなのか?

とても大きな課題です。

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント