MMTは「自国通貨建ての借金は破綻しない」と主張するが、批判派はハイパーインフレリスクや、市中通貨回収の困難さを指摘。増税の必要性やポンジーゲーム的財政運営の非現実性も挙げられる。金融経済の肥大化と実体経済への影響も議論の的。

日本の財政赤字は約1200兆円、GDPの2倍以上になります。これは先進国の中では突出した金額です。

これに対し、ニューヨーク州立大ステファニー・ケルトン教授は

「国(もしくは政府、以降政府)が

自国通貨建ての借金(国債)をいくら増やしても財政は破綻(はたん)しないし、ハイパーインフレにならないように制御も可能

なので、

経済成長が不足であれば政府は借金を増やしてでも積極的に財政出動すべき」

と主張しました。

彼女の理論「現代貨幣理論 (Modern Monetary Theory : MMT) 」は従来の経済学の常識を覆す一方、従来の主流派経済学者からは激しい反発を受けています。

果たしてMMTは正しいのでしょうか?

政府債務がどれだけ増えても破綻しない? 話題の『現代貨幣理論』MMTを考える その1では、MMTの特徴とMMTが提言する政策について述べました。

今回はMMTの反対意見についてまとめました。

MMTへの批判

2019年1月にアメリカの下院議員オカシオ・コルテス氏が財政政策の財源の理論的背景としてMMTを述べ、それ以降アメリカではMMTに関する論争が活発化しました。そしてMMTに対する批判的な意見が続出しました。

- 「赤字が問題にならないという考えは全く誤っていると思う」FRB議長ジェローム・パウエル

- 「MMTを全く支持する気になれない」ウォーレン・バフェット

- 「ブードゥー経済学」元米財務長官 ローレンス・サマーズ

ではMMTの何が問題なのでしょうか、MMTへの批判を以下にまとめました。

「永遠には続かない」いずれ超均衡予算が必要

従来の経済理論でも、例え中央銀行が国債を引き受け(財政ファイナンス)、貨幣供給量を大きく増やしても、すぐにインフレになることはなく、政府支出を増やすことは問題ありません。しかし過大な財政支出を続ければ、インフレになります。

実はMMTも、政府支出をいくら増やしてもデフォルトにならないが、

インフレにならない

とは言っていません。

そしてハイパーインフレになった国 (例えばドイツやハンガリー、戦後の日本など) でも政府は財政破綻していません。

政府の財政破綻とハイパーインフレは、全く別の減少なのです。

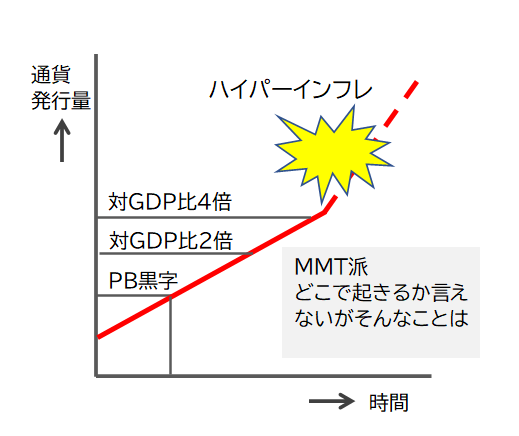

MMT派は

いくら財政破綻しないからといって際限もなく通貨を発行すればハイパーインフレになるのはわかっているから、

そんなことはするはずがない

と主張します。

では、「際限もなく」とはどれくらいで、現実にどこまで通貨を発行しても問題ないのかはMMTは示しません。

MMTでは、「円の信認が失われるのは日本の徴税システムが機能不全に陥った時だ」と主張します。

しかし財政赤字を続けて市中にばらまいたお金は、どこかで適正な量にしなければなりません。

そこで市中の通貨を回収してマネタリーベースが減少すれば、多額の日銀の通貨発行損が発生し、巨額の歳入減少が生じます。その結果、超縮小予算にせざるえず、ひどい不景気になります。しかし永遠にお金を増やし続けることはできず、いつかは回収しなければ経済は持続しません。お金を刷り続ければ、その回収も考えなければならいのです。出かけたのはいいのですが、「家に帰ってくるまでが遠足」なのです。

現在の日本の政府債務は、対GDP比が2.4倍(2018年)、先進国では突出しています。そして歴史を遡れば、19世紀のイギリスは英仏戦争で負債がかさんで、政府債務の対GDP比は2.6倍になりました。しかし幸いなことに、その後、輝ける大英帝国の時代が到来しました。産業革命やインドなど植民地からの富の集積により、休息に経済成長し債務の圧縮に成功しました。

逆にイギリス以外の国で多額の債務から

「ハイパーインフレやデフォルトなしに」生還した国

はありません。

それでもハイパーインフレは起きる

確かにMMTの主張するように財政赤字を続けてもデフォルトしません。しかし放置すればハイパーインフレはいつか起きます。MMT推進派は

「政府は通貨発行権と徴税権を持っている」

「納税のために貨幣は必要」

「貨幣は法貨なので受取は拒否できない」

などから貨幣の価値がとめどなく下がることはないので

「ハイパーインフレは起きない」

と主張します。

現実には、人々は貨幣の受取は拒否できませんが、貨幣をずっと持っていなければならない義務はありません。

貨幣の価値が下がりはじめれば、人々は少しでも資産の減少を防ぐために、預金や現金を現物と交換し始めます。(今なら、外貨や仮想通貨という選択肢もあります。) 「円が危ない」と感じて人々が一斉に行えば、円の価値は暴落、物価は高騰します。つまり激しいインフレ (円の取付け騒ぎ) に見舞われます。

世界恐慌の前に起きたマルクの暴落はまさにそれでした。

この財政赤字とインフレの関係は、地下に蓄積された地震のエネルギーに似ています。ある日「紛争」「天災」「石油ショック」のような変化 (ゆれ) が起きると、人々の間でインフレ予想が広がります。そして一斉に預金を引き出してものを買い始めます。インフレ率は急上昇します。さらに「円は危ない」と思えば外貨や金などの実物資産を買い始めます。そして

ハイパーインフレが起きます。

その時、巨額の増税でインフレを止めることは、過去の歴史を振り返ってみても不可能です。最後は1920年代のドイツや終戦後の日本のように、新紙幣を発行して旧紙幣を使用不能にして市中の貨幣を急減させるしか手段はありません。

一方、ベネズエラやジンバブエのハイパーインフレは、物価の上昇に対して政府が価格を統制したために起きたものでした。価格を統制したことで、コストを価格に転嫁できず生産者の倒産が続出し、生産体制が崩壊したことがきっかけでした。1920年代のドイツのハイパーインフレも戦争による生産設備の喪失と供給不足、加えて第一次世界大戦での巨額の賠償金が引き金になりました。

現在の日本ではそのようなことはありません。しかしハイパーインフレは、銀行の取り付け騒ぎのようなものです。人々のちょっとしたマインドで起こり得るものです。そして市場における人々の行動は、時として予測不能なものなのです。

しかもハイパーインフレになっても、ハイパーインフレと分かるまでにタイムラグがあります。

タイムラグのため、その時になって、あわてて金融引締めに転換しても手遅れなのです。

では、それを防ぐ手立てはあるのでしょうか。

《市中に溢れた貨幣を回収する方法》

早稲田大学教授で元日銀の岩村充氏は、市中に溢れた貨幣を回収する方法として「条件付き変動金利永久国債の日銀引受」を提言しました。これは

- 政府は市場金利連動型の変動金利永久国債を日銀引受により発行

- 日銀は政府と協議することなく、この国債を市中に売却できる

- 政府はこの国債の日銀保有分をいつでも額面で償還できる(市場価格で買入、消却できる)

- 政府は発行済み国債を保有者の同意を得て変動金利永久国債に転換できる

というものです。

つまり国債を償還不要の永久債に替えて、徐々に国債を償還して貨幣を回収する方法です。

「お金を刷る」のは簡単だけど「刷ったお金を戻す」のは大変

なのです。

「租税が貨幣を動かす」には増税が必要

MMTは「納税のために貨幣が必要なので貨幣価値は下がらない」と主張します。しかし貨幣の価値を維持するためには、貨幣供給量が増加した際は、それに見合うだけの増税が必要です。そうしなければ貨幣が増えても、そこまでの貨幣は必要ないため、結局貨幣価値が下がります。

しかし増税は国民の反発が大きく容易ではありません。その結果、貨幣が増えれば、余った貨幣が他のものに変わり、貨幣価値の低下、つまりインフレが起きます。

ポンジーゲームの財政運営は非現実的

国債の累積発行額が巨額になっている日本は、財政の持続可能性はどれくらいなのでしょうか。

毎年の政府の予算制約式

PBの現在価値 + 通貨発行益の現在価値 + 公債残高

例え国債の償還期限が来ても返済しないで、新たに元本と利子を合わせた国債を発行すれば、財政赤字を永遠に続けることができます。これはポンジーゲーム(ネズミ講)と呼ばれ、危険なゲームです。

日本はGDPがマイナス、自然利子率もマイナスなので低金利が当面続きます。そのためポンジーゲームが続けられる気がします。

しかしこれは財政赤字ギャンブルです。多くの国民がまずいと思い始めると、ある日突然金利が上がり始めます。つまり高血圧のように「全く症状がないのにある日突然血管がバースト」して命を落とすのです。

企業収支を変えない限り、政府支出の赤字は続く

図4に示すように日本は、1995年以降企業収支の黒字が続き、家計部門も黒字です。そのため、政府は多額の財政支出をして大幅な赤字を出してバランスを維持してきました。今後も企業が投資をしないで黒字を継続し、家計も支出を減らして貯蓄を増やそうとすれば、需要不足が続き経済は低迷します。そのため政府はさらに支出を増やして経済を支えようとします。

しかしいずれ家計の貯蓄率は頭打ちになり減少します。そうなれば国際収支が赤字になる可能性があります。これにより円安になれば、海外への資本逃避が起きる危険性があります。資本逃避が起きれば急激な円安が起きて物価が上昇し、インフレになります。

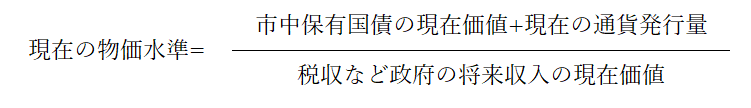

前出の岩村教授の物価水準の財政理論 FTPL(Fiscal Theory of Price Level)では

財政政策が豊かさをもたらすには、この分母が拡大しなければなりません。財政政策で支出しても富を増やさなければインフレになります。そしてハイパーインフレは分母が限りなくゼロに近づくことです。

対外債務のある国はできない

日本は巨額の対外純資産を持ち、対外債務の多くは自国通貨建てです。そのため海外の投資家のことを気にする必要はありません。

しかし対外債務の多い国は海外からの投資も多くあります。海外投資家はリスクが高まった時の逃げ足が速いので注意が必要です。財政政策を続けて政府債務が巨額になれば、デフォルトのリスクが高まります。そして何かをきっかけに海外投資家が逃げ出します。この時、その国の通貨をドルに替えます。これによりドル高と自国通貨安が起きて、輸入価格が急上昇しひどいインフレになります。また海外のドル建て債務を返済するためには自国通貨をドルに替えなければなりません。そこでドルが値上がりすると、さらに負担が大きくなります。

経済学理論への素朴な疑問

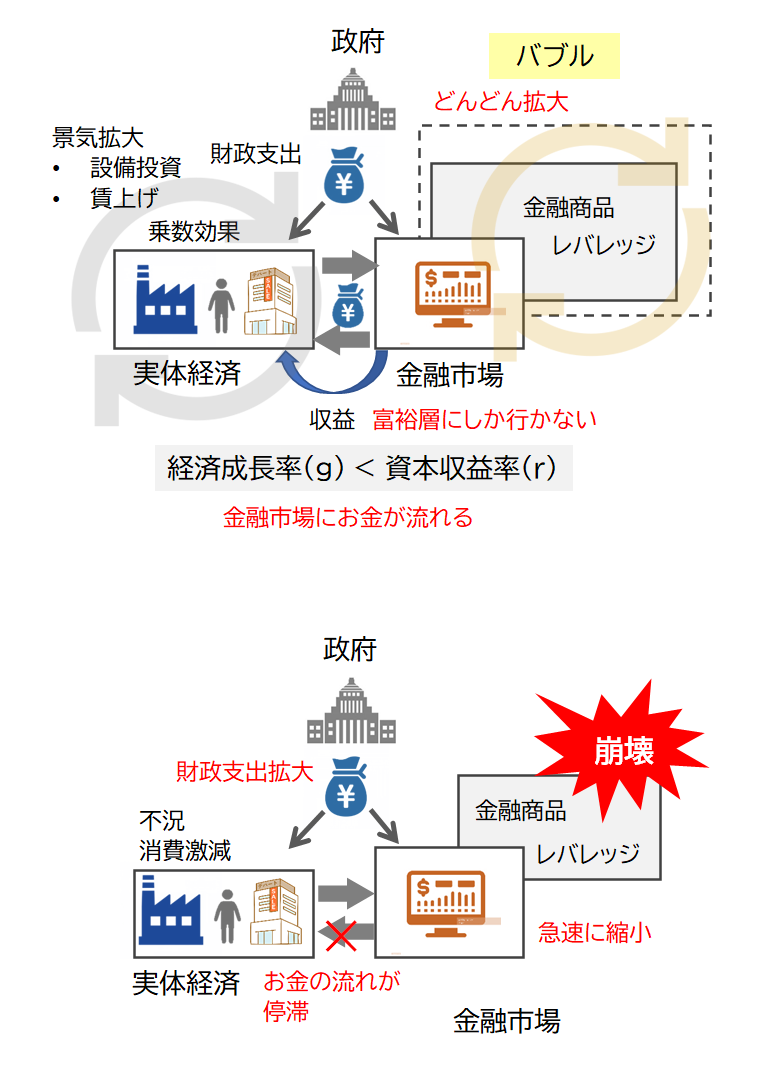

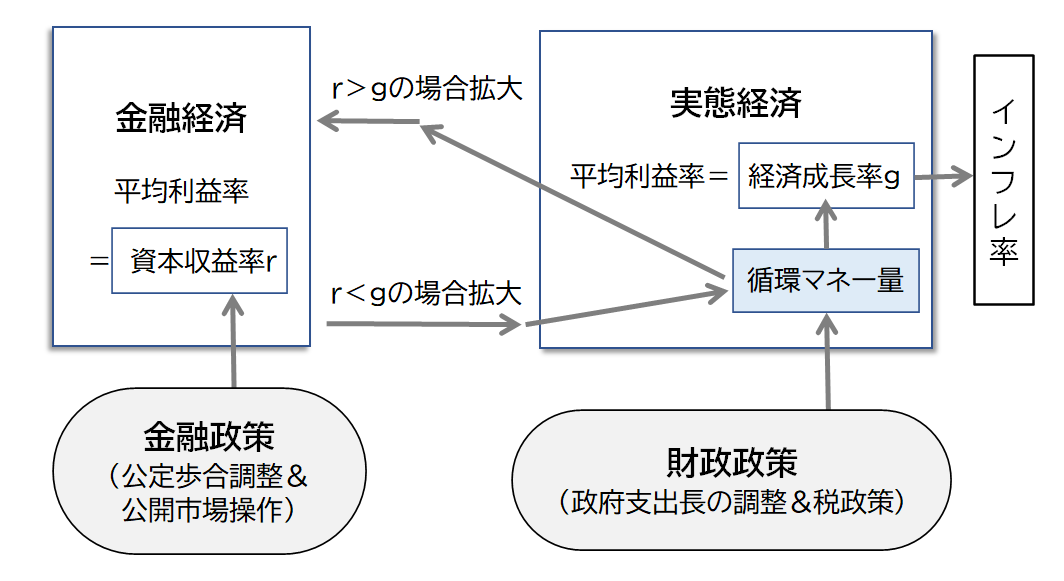

経済学の理論では、貨幣供給量の増加や財政支出は実体経済へ反映されることになっています。しかし金融経済は実体経済のおよそ100倍の規模があります。つまり市中にいくらお金を増やしても、実体経済の貨幣需要が弱ければ金融経済に吸収されてしまいます。

実際1990年代アメリカの不況対策として市中に増えたお金が2000年のITバブルを引き起こしまた。そして2000年のITバブル崩壊後の景気対策のお金が次のバブルを引き起こしリーマンショックが起きました。

金融経済は図14のようにレバレッジがかかっているため、少ないお金で多額の資金を運用します。運用がうまくいっている間は金融市場全体が大きな収益を生み実体経済にも反映されます。しかし資金運用で収益が得られるのはファンドや富裕層に限られます。高額品の消費は増えても消費全体を底上げするには至りません。その結果、実体経済では企業の設備投資や賃上げは低調で乗数効果は限定的です。

一方、金融市場の拡大は、ある種のバブルです。いつか崩壊します。そして実体経済への資金供給を弱まらせて失業や倒産を引き起こします。失業や倒産を防ぐため政府はさらに財政支出を行い、これが次のバブルの予兆になります。

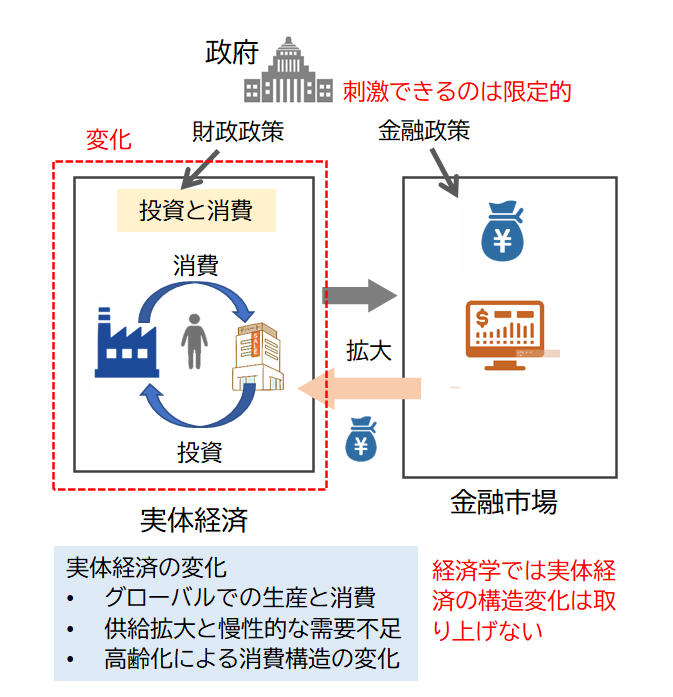

そう考えるとMMT派、従来の経済学者も、経済政策の効果は金融市場も含めて評価すべきです。さらに財政政策や金融政策が効果を出すためには肥大化した金融市場も何とかすべきであると思うのですが。

実際、財政政策にしても金融政策にしても政府が動かせる市場は限られ、実体経済の一部であり、市中のお金の一部です。

もし実体経済が大きく落ち込めば、財政政策や金融政策は実体経済を変えるほどの力はありません。

実体経済は過去から現在まで同じではありません。常に構造的な変化を起こし、それにより生産と消費活動が変わり、企業収益や賃金、消費に影響を与えます。

経済学は実体経済のこうした構造変化は無視して、結果として生じるお金というマクロ的な指標を財政政策や金融政策で変えようとしているのではないでしょうか。

原因に手をつけず、結果だけを変えようと途中過程のパラメーターだけを調整しているのではないでしょうか。

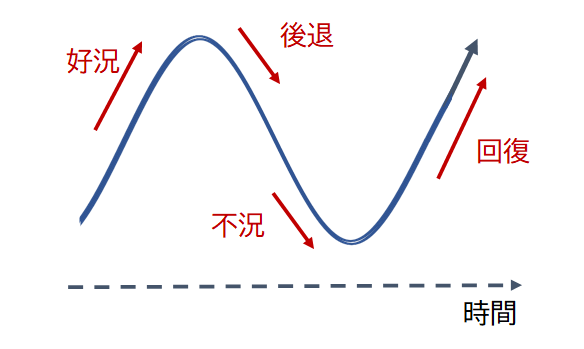

そもそも財政政策や金融政策は不況と好況(インフレ)に対する処方箋です。日本はこの失われた25年の間、好景気もありました。ところが25年間財政支出を拡大し続けています。

経済学の理論は短期的な景気対策であり、長期的な成長不足の問題は別の処方箋が必要なはずです。それには実体経済の構造的な問題は避けて通れません。ケインズが見ていた頃の実体経済と現在の実体経済の構造は同じでしょうか。

これに関して、社会の構造変化を指摘した経済学者にトマ・ピケティ氏がいます。お金が金融市場に流れる原因は、トマ・ピケティが「21世紀の資本」で指摘した

「g<r という不都合な真実」

です。これは

経済成長率(g) < 資本収益率(r)

というものです。資産運用で得る利益の方が、実体経済で得る利益より大きいことを示しています。そのため富裕層はより豊かに、貧困層はより貧しくなり格差が拡大します。

また「g<r 」であれば、実体経済に投資するよりも金融市場に投資した方がより高い利益が得られます。

実際、これまでの歴史の中で、「g>r」だった期間は1900年から2000年の100年でした。それ以前は「g<r 」のため、富める者はますます富み、貧しき者はますます貧しくなるという格差が拡大する時代でした。そして2000年以降は再びgとrが逆転しました。このgとrの関係と財政政策、金融政策の効果を図17に示します。

以上、2回に分けてMMTの特徴と賛成派、反対派の意見をまとめました。

これまで見てきたようにMMTの基本的な考え方は、主流派経済学とはかなり異なっています。

しかし実際の貨幣現象の説明や提言は、現在各国で取り組んでいることと大きな違いはありません。そして景気回復が弱ければ、財政支出を続けるべきとしています。しかし財政支出を際限なく続ければ、どうなるかは明言しません。「そんなことは起きるはずがない」としています。

しかしリーマンショックは「確率的には起きるはずがない」ことが起きたのですが…

MMTを理解する上で必要な経済学用語の解説は、政府債務がどれだけ増えても破綻しない? 話題の『現代貨幣理論』MMTを考える その1の最後にあります。

参考文献

「MMTのポイントがよくわかる本」中野 明 著 秀和システム

「MMT『現代貨幣理論』がよくわかる本」望月 慎 著 秀和システム

「MMTによる令和『新』経済論」藤井 聡 著 晶文社

「国家・企業・通貨」岩村 充 著 新潮社

「MMT 現代貨幣理論入門」L・ランダル・レイ 著 東洋経済新報社

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント