企業に必要な資金は自己資金と借入金があり、信用力や成長性で調達方法が変わる。運転資金は仕入れと売上回収のタイムラグを埋める。借入は企業の成長加速に有効だが、返済が必要。金融機関は都市銀行、地方銀行、信用金庫などがあり、信用保証協会が融資を支援する。金融庁の方針転換で、今後は企業の事業性や経営者の資質を重視した融資が増え、個人保証なしの融資も広がる見込みだ。

企業における資金調達

企業に必要なお金

もしあなたが新たに事業を起こそうとした場合、どうやって必要なものを用意するでしょうか?

例えば、洋服店の場合、店舗や什器等の設備が必要です。商品の仕入れをしなければなりませんし、従業員も雇わなくてはなりません。

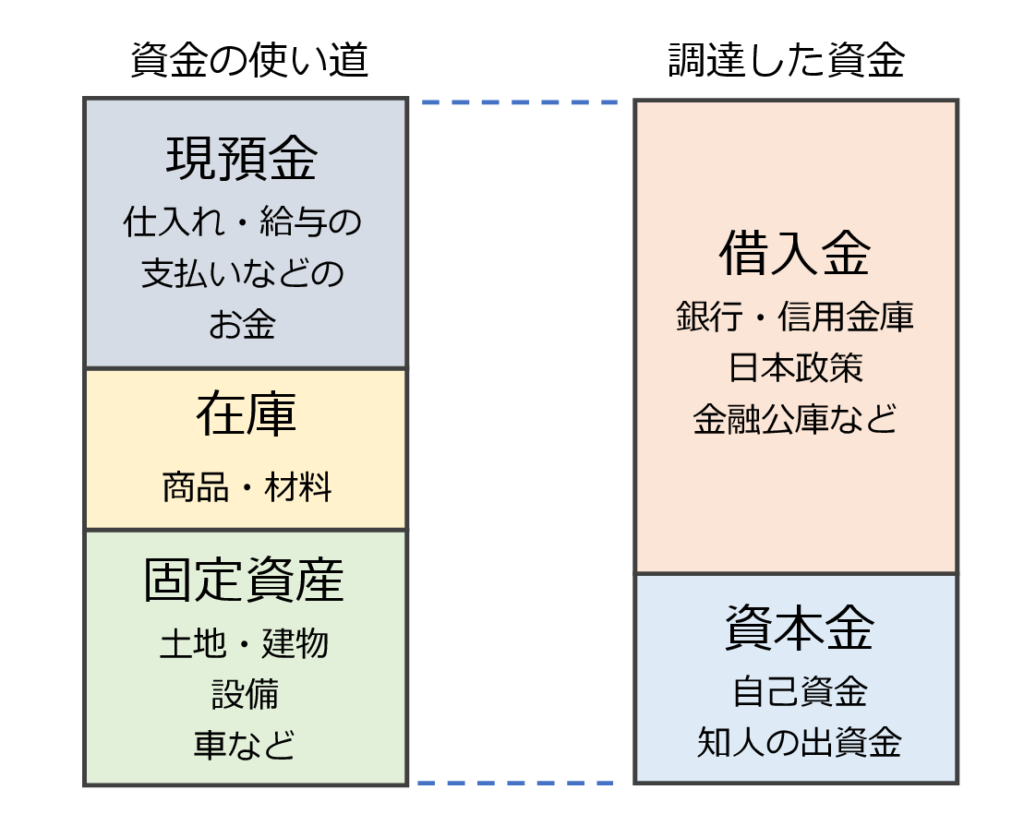

そのためにはお金が必要です。もし自己資金が足りなければ、銀行から借ります。こうして集めたお金は、図1のように、建物や設備などの固定資産と仕入れた商品の在庫、そして支払いのための現金となります。この資金の調達手段とその結果を示したものが貸借対照表(バランスシート:B/S)です。

資金の調達方法は、返済不要の資本金(出資金)と返済が必要な借入金があります。出資金は、自分が出したお金や親族や知人から出してもらったお金、他にはベンチャーキャピタルなどの投資機関が出資したお金があります。

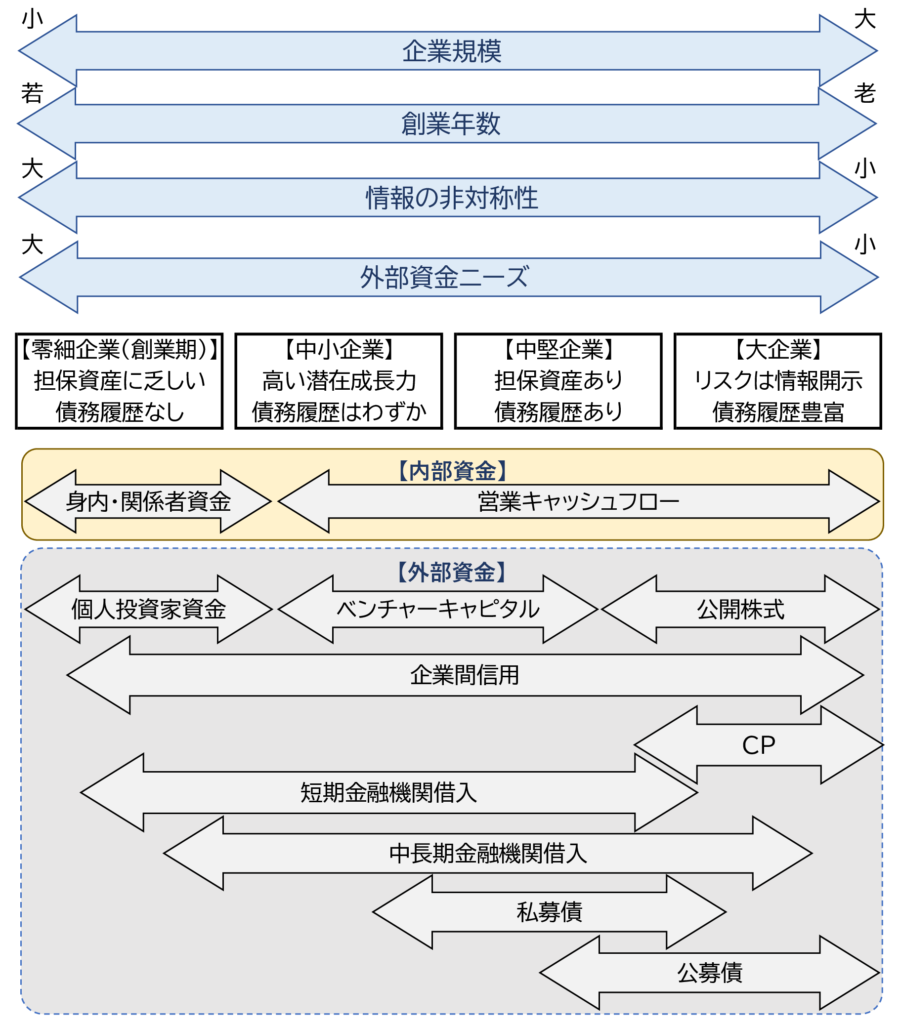

借りたお金には、企業が社債を発行して市場から直接調達する直接金融と、金融機関から借りる間接金融があります。企業規模や創業からの年数に応じた資金の調達方法を図2に示します。

資金の調達は、企業の信用力と成長性によって変わります。信用力のある大企業は、株式市場から出資を受けたり、社債を発行して市場から直接お金を借りることができます。あるいはコマーシャルペーパーCP(無担保の約束手形)を発行して、市場からお金を集めることもできます。また将来大きな成長が見込まれるベンチャー企業は、信用力が低くてもベンチャーキャピタルから出資を受けることができます。そうでない多くの中小企業は、金融機関からの借入が主な資金調達手段です。

運転資金とは

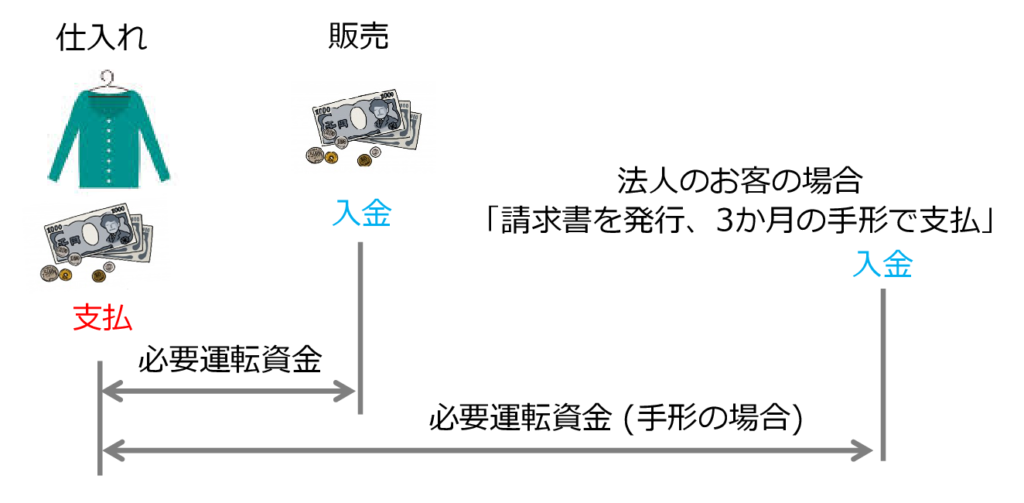

さて、もしあなたが洋服屋を創業した場合、最初に直面するのは資金繰りです。仕入れた商品は売れなければお金は入ってきません。一方商品を仕入れるには、お金を払わなければなりません。この仕入れの支払いタイミングと、販売後の代金回収までの時間差のために必要な資金が必要運転資金です。

あなたは入ってくるお金と出ていくお金を見ながら、資金をうまく回していかなければなりません。そして支払いと入金のずれは常時生じるので、この雑貨店では一定額の運転資金が常に必要になります。さらに商品がいつもより多く売れれば、多く仕入れなければならず、運転資金はより多く必要になります。そのため、金融機関からさらに多くお金を借りなければなりません。

あるいは法人のお客様がたくさん買ってくれましたが、支払は3か月の手形でした。その場合、現金が入るのは、手形を受け取ってから3か月後になります。その分だけ運転資金が必要になります。

借入金の意味

あなたの会社は創業期を過ぎ経営は順調に行っています。店舗が手狭になり、店舗拡大のため、お金を借りました。この時の借入の意味について考えます。

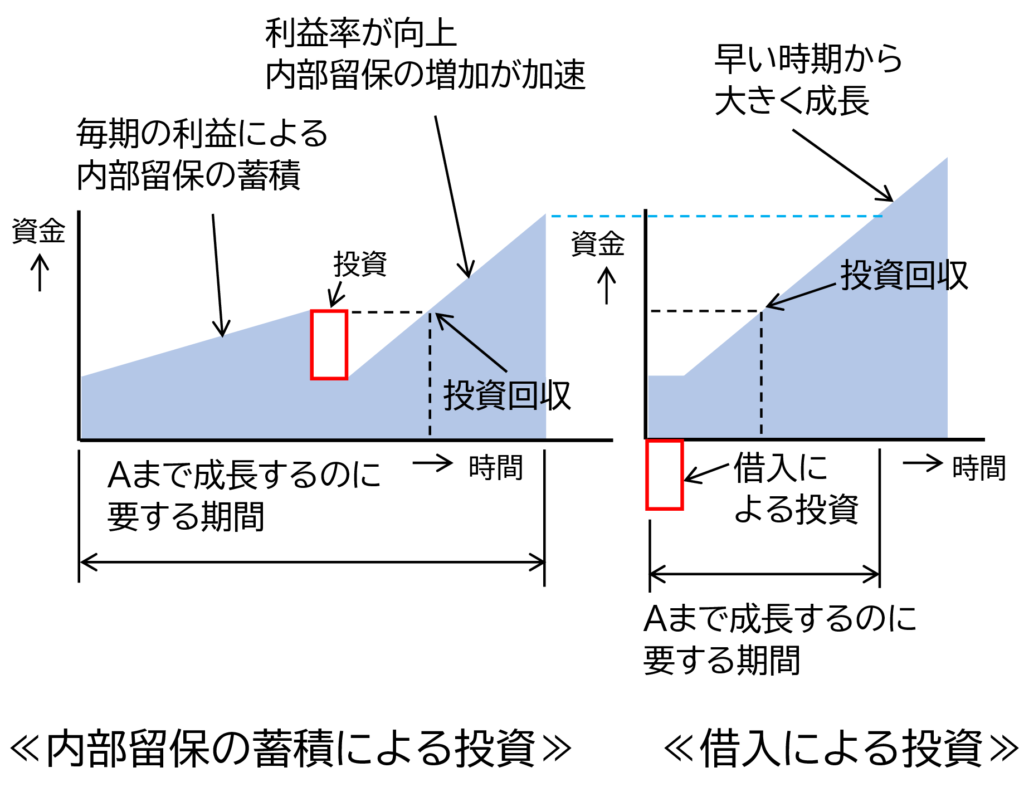

もし社内に十分なお金があれば、借入をする必要はなく、自己資金ですぐに店舗を拡大できます。もし、自己資金が足らなければ、必要な金額になるまでお金を貯めます。そして、図3の左のように、貯めたお金で店舗を拡大すれば、そこからは売上の増加が加速し、会社に入るお金も増えます。

ここでお金がなくても金融機関から借りれば、店舗はすぐに拡大できます。その結果、早く売り上げが増加し、早くお金が増えます。これは見方を変えれば、お金を貯めるには時間がかかるので、借入によりその時間を縮めたことになります。早く設備投資を行い、早く利益を増やせば、途中借入金を返済していても、返済が終われば利益はどんどん増えていきます。自己資金が貯まるまで待ってから設備投資をするよりも早く会社を成長させることができます。

逆に利益を増やさないものに借入をして投資すると、会社に入ってくるお金が減ります。賃料の高いオフィスへの移転や豪華な自社ビルの購入は、利益を生まず逆に経費が増加するため、経営を悪化させる原因になります。

借り入れの種類

金融機関からお金を借りる場合、短期の借入(手形貸し付け)と、長期の借入(証書貸付)の2種類があります。短期の借入は、決めた時になれば一括で返済します。その際、継続して運転資金が必要であれば、再度借ります。借りた額と同額をまた借りることを「借り換え」と言います。

長期の借入は毎月決まった額を返済します。毎月きちんと返していれば、急に全部返せと言われることはありません。もし途中で売上が減少し、予定通りの金額を返済できなくなった場合は、返済額を減らすか、一旦返済を猶予してもらいます。これは返済の予定を変えるので「リスケジュール(リスケ)」といいます。

金融機関の種類

中小企業が利用する金融機関には、都市銀行、地方銀行、信用金庫、信用組合、政府系金融機関(日本政策金融公庫、商工中金)などがあります。

【銀行】

都市銀行、地方銀行、第二地方銀行があります。都市銀行は全国に支店があり、取引先には大企業から中小企業まであります。このうちで規模の大きい3行がメガバンク(三菱UFJ銀行、みずほ銀行、三井住友銀行)と、りそな銀行、埼玉りそな銀行です。

地方銀行は、都道府県に本店を持ち、都道府県をベースに展開している銀行で、これには第二地方銀行も含まれます。(第二地方銀行とは、従来の相互銀行が普通銀行に転換したものです。)

【信用金庫】

信用金庫法に依り「国民大衆のために金融の円滑を図り、その貯蓄の増強に資する」ことを目的とした会員の出資による協同組織の非営利法人です。会員資格は、その地区内に住んでいる人、働いている人とその地区内の企業です。ただし、企業は、その規模が「従業員300人以下、または資本金9億円以下」の制限があります。また預金の制限はありませんが、融資は原則として会員を対象としています。

【信用組合】

協同組合による金融事業に関する法律(協金法)に依り「組合員の相互扶助を目的とし、組合員の経済的地位の向上を図る」ことを目的とした組合員の出資による協同組織の非営利法人です。会員資格はその地区に住んでいる、または働いている人とその地区内の企業です。企業は規模が「従業員300人以下または資本金3億円以下の事業者(卸売業は100人または1億円、小売業は50人または5千万円、サービス業は100人または5千万円) 」という制限があります。預金・融資とも原則として組合員が対象です。

【日本政策金融公庫】

国が100%出資する金融機関で「一般の金融機関を補完する機関」の役割があります。銀行で融資が受けられない場合でも、事業資金や運転資金の調達を受けることができます。同公庫には、国民生活事業、中小企業事業、農林水産事業の三つの事業があり、他に大規模災害が起こった場合の危機対応(被災地の企業へ金融の融資)、環境の変化や産業競争力強化のための融資などを実施しています。

【商工中金】

株式会社商工組合中央金庫の略称で、政府と民間団体が共同で出資する唯一の政府系金融機関で、中小企業金融の円滑化を目的として、預金の受け入れ、資金の移動や貸し付け、手形取引などを行っています。融資の対象は、商工中金に出資する中小企業団体の構成員などに限定されています。

国の債務保証(信用保証協会)

中小企業が金融機関から融資を受けようとする場合、経営状況が芳しくない、担保が不十分などの理由により融資を受けられないことがあります。信用保証協会は、そのような中小企業がスムーズに資金を調達できるように金融機関に対して信用保証(保証承諾)を行います。この信用保証に基づき金融機関は融資を行い、信用保証協会は信用保証料を借り手の企業からもらいます。もし企業が返済できなくなった場合、保証協会が金融機関にお金を返します(代位弁済)。実際は、保証協会に対して、日本政策金融公庫(国)から代位弁済額の8割の保険金が支払われます。

金融機関にとって保証協会付融資は、回収不能になっても損失額は20%しかないリスクの低い融資です。しかし保証協会付融資は、原資が国の税金のため、経営が悪化しても基本的には債権カットに応じません。つまり企業が存続する限り、永遠に支払いを求めてきます。

一方、銀行独自の融資(プロパー融資)であれば、返済不能になった場合、債権カットや債権をサービサーに売却して債務を軽くし再建に取り組むことができます。その意味で保証協会付融資は借り手にとってリスクのある借入です。(実際には経営が悪化しても中小企業に対して金融機関が債権カットに応じることはめったになく、大抵は倒産します。しかし中堅の中小企業の中には、金融機関や地域社会が事業を存続すべきと判断し事業再生に取り組む場合もあります。その際、保証協会付融資がネックになることがあります。)

担保と保証人

お金を借りる場合、金融機関は担保の提供を求めます。そして会社の土地や建物を抵当に入れます。加えて経営者の個人保証も求めます。個人保証があるため、会社の担保を処分しても返済できなければ、経営者個人の財産を処分して返済しなければなりません。それでも不足する場合は、自己破産することになります。

出資金であれば倒産しても出資者に返す必要はありません。その代わり、出資金は毎期利益が出れば配当を出す必要があり、その配当は借入の利息よりも高くなります。もしベンチャーキャピタルから出資を受けた場合、彼らは配当よりも株式上場による売却益が目的のため、高い成長(事業の拡大)を求めます。

連帯保証制度

【連帯保証人】

経営者だけの保証で不足する場合、金融機関が追加の連帯保証人を求めることがあります。この連帯保証人は、債務者と同等であり、債務者に返済能力があっても、金融機関はいきなり連帯保証人に支払いを求めることもできます。

ただ金融機関は、連帯保証人に印をもらう際に債務者(借りている人)の金額、経済状況、返済の見込み等を連帯保証人に説明する義務があります。連帯保証人は、債務者が夜逃げしたり、支払いを拒んだ場合、代わりに金融機関から取り立てを受けます。現在破産申し立てをする人の10人に1人は連帯保証人と言われています。また主債務者に、自殺や一家離散が多いなど『人権問題』として度々取り上げられ、民主党はマニフェストに連帯保証人の廃止も視野に入れた法改正が盛り込みました。

【根保証人】

根保証とは、将来発生する一定の範囲の債務を極度額まで保証することです。一般的な保証では、債務者が5000万円借りた後、2000万円返済すれば、保証人は3000万円分の債務を保証になります。この後、債務者が1000万円追加で借りても、この1000万円を保証する義務はありません。これは連帯保証人でも同様です。

しかし5000万円を限度額とした根保証の場合、債務者が5000万円借りた後、2000万円返済し、新たに1000万円追加で借りたら、保証人はこの1000万円も保証しなければなりません。債務者の債務の合計が5000万円であれば、常に5000万円の保証をすることになります。

【根抵当権】

同様に、金融機関から融資を受ける際に担保権が設定されたとします。普通抵当権の場合、別途新たに融資を受ける場合、別の抵当権を設定しなければなりません。不動産の場合、抵当権を設定するには登記しなければならず、その費用が掛かります。

そこで根抵当権であれば、極度額(その時点で借りられる最高額)の範囲内で、全ての融資が根抵当権により担保されます。

【保証人のルール変更】

2017年5月に成立した「民法の一部を改正する法律」が2020年4月1日から施行(適用)されます。大きく変わるポイントは以下の3つです。

- 上限額(極度額)を定めていない個人の根保証契約は無効

個人が連帯保証する際、極度額(その時点で借りられる最高額)を保証する人とされる人の間で、書面などで「○○円」と合意してはっきり定めなければ無効になります。

- 特別な事情による保証の終了

保証人が破産した、主債務者または保証人が亡くなったなどの場合、その後に発生する主債務は保証の対象外になります。

- 個人が事業用の融資の保証人になる場合、公証人による保証意思の確認手続きが必要

会社や個人事業主が事業目的で融資を受ける際、事業に関係ない親戚や友人が安易に保証人になり、多額の債務を背負う(自己破産する)ケースが多いため、個人が事業用の融資の保証人になる場合、公証人による保証意思の確認手続が必要になります。その手数料は

1万1000円程度の予定です。

金融の歴史

江戸時代までの日本社会は、個人商店とその規模が大きくなった豪商でした。資金需要も大きくなく、お金が必要になった場合は、知人や高利貸しから借りていました。借りる人の信用もまちまちで、返せなくなれば、取り立てるか、財産を取り上げるしか方法がなく、相手に力があればそれもかないません。実際、財政の行き詰まった大名などは、商人から借りたお金を踏み倒しています。

産業振興と資金需要

明治に入り、産業振興が盛んになると巨額の設備投資が必要になり、金融の需要も大きくなりました。そこで1873年に日本で最初の商業銀行として第一国立銀行が設立されました。さらに貿易が盛んになると海外との決済や支払も必要になり、1880年に日本で最初の外国為替を扱う横浜正金銀行が設立されました。

その一方で中小企業や個人商店に必要な資金は、数の限られている商業銀行では対応できませんでした。そのため大企業に資本が集中し農民や中小商工業者が困窮したことから、1900年に産業組合法が制定され、会員企業が資金を出し合って、必要な事業者にお金を貸す信用組合が各地に設立されました。一方、信用組合は会員以外からの預金が認められないなど都市部の中小商工業者にとっては制約が多かったため、1917年産業組合法が一部改正され、市街地信用組合が生まれ、これが後の信用金庫へと発展しました。

その後、多くの人たちが会社や工場で働くようになり、現金収入が増え、お金を銀行に預けるようになりました。預金が増えることで、銀行は事業者に多くのお金を貸すことができるようになりました。

しかし事業者が倒産して貸したお金が返ってこなければ、その銀行の資金はどんどん減り、経営が危なくなります。お金を貸すのはリスクを伴うため、銀行は貸したお金に見合うだけの財産、例えば家や土地などの不動産を担保に取り、万が一の場合は担保を売却して回収できるようにします。この担保主義が今でも日本の金融に根幹にあります。

銀行の倒産と取り付け騒ぎ

もし大口の貸出先が倒産すれば、銀行自身の経営が危うくなります。銀行が倒産すれば、預金したお金は返ってきません。預金している人たちがそのような不安に駆られると、銀行が倒産する前に預金を引き出そうと銀行に殺到します。そうなるとこの急激な預金の引き出しが原因で銀行が倒産します。これが取り付け騒ぎです。

1927年に、衆議院予算委員会で片岡大蔵大臣が「東京渡辺銀行がとうとう破綻を致しました。」と間違った情報を発言し、全国各地で「銀行が危ない」という噂が広がりました。ここから取り付け騒ぎが起こり、金融恐慌にまで発展しました。

バブル経済とその崩壊

バブル崩壊以前の高度経済成長期の日本は、経済が拡大しており、企業の資金需要も旺盛で資金不足の状況でした。今と比べると銀行の資金も少なく、企業は銀行から十分な資金提供が受けられないこともありました。

これはニクソンショック以前は、米ドルは金との交換を保証していたため、ドルの発行総額は金の保有量で決まっていました。世界中を駆け回るお金の総額は、今よりずっと少なかったのです。

1982年、日本企業の輸出攻勢に困ったアメリカは、円高に誘導することを日本政府に約束させます。これがプラザ合意です。こうして急激な円高が発生し、日本企業の成長は急ブレーキがかかり、円高不況と呼ばれました。

この不況を緩和するために日銀は公定歩合を5%から2.5%に引き下げました。しかし成長にブレーキがかかった産業界に余剰な資金を吸収する力はなく、余ったお金が土地と株式に向かいました。大都市圏に人口が集中し、利用できる土地に限りのある日本は、これまで土地の値段は下がったことがありませんでした。当時人口は増加していて今後も土地の需要は増えるため、土地は格好の投機対象となりました。こうして土地は異常なまでに値上がりしました。

これは金融機関にとって不幸な事でした。担保至上主義の日本の金融機関は、担保となる土地の値段が上昇すれば、どんどん融資ができます。担保で保全されていますから、リスクはなく、企業や個人に過剰に貸すことで銀行の業績はみるみる良くなりました。このプラスの循環が続き、景気は過熱しました。

しかし下がらないはずの土地の値段が1991年ごろから下がり始め、1992年には急落しました。バブル崩壊です。それまで土地や不動産を持っている企業に過剰に融資していた銀行は、担保価値の急落に見舞われます。また土地の値上がりを見込んで融資を受けて土地を買い、工場や自社ビルを建てた企業は、バブル崩壊による不景気の到来とともに大打撃を受けます。そして、それまでの借入金の返済や利息が重くのしかかり、経営を圧迫します。

金融システム崩壊の危険と不良債権処理

金融機関も担保価値の低下とともに、貸出先の業績が低下し、貸したお金が返らない危険が高まっていました。これが不良債権です。多額の不良債権を抱えた金融機関は経営が悪化しました。もしある銀行の経営不振が広まれば、取り付け騒ぎが起きて、それが原因でその銀行は倒産する恐れがありました。そして1行の倒産は、他の銀行の倒産を招きます。戦前は1行の倒産から金融恐慌が起きました。不良債権問題を放置すれば、日本全体が金融不安に陥る可能性がありました。

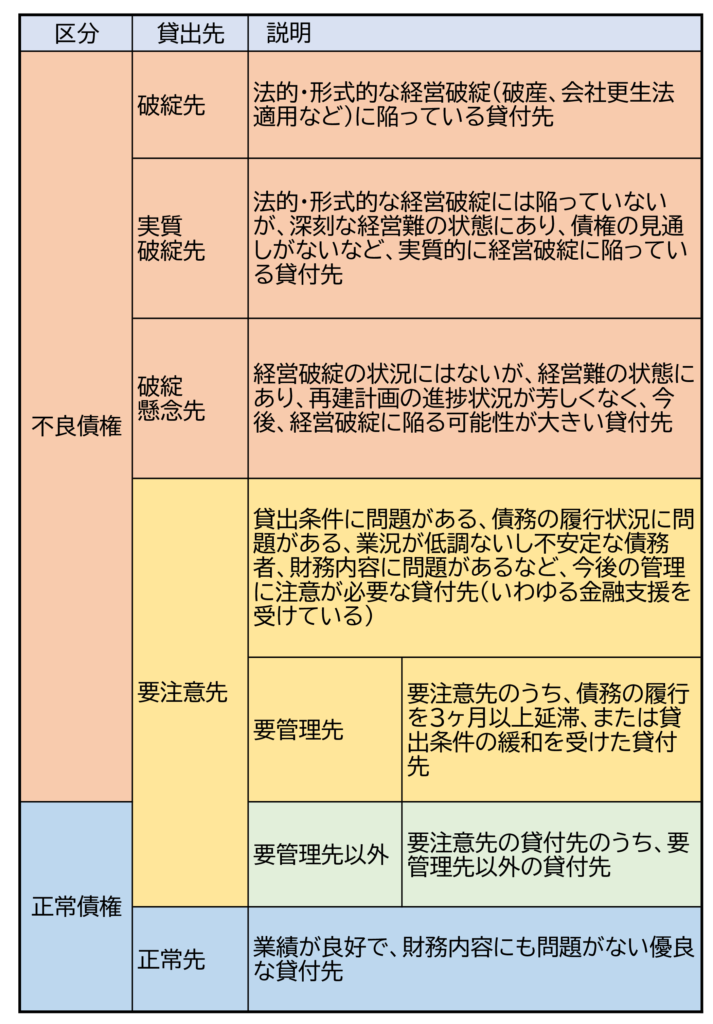

そこで大蔵省は各金融機関に自己資本が貸出金の4%以上となるように自己資本比率を定め指導しました。そして貸出先を表のように区分し、貸出先のリスクに応じて引当金を増やすように指導しました。その結果、返済不能とみられる貸出先(不良債権)の倒産や民事再生が起きました。これが不良債権処理です。

表1 金融検査マニュアル

BIS規制と貸し渋り・貸しはがし

さらに、国際金融業務を行う金融機関は自己資本比率8%以上が必要というBIS規制が、日本では1993年に適用されました。無謀な貸し出しと担保価値の低下で自己資本比率の低下した大手銀行の自己資本比率は2%前後と低く、この時期に8%の自己資本比率を求めるのは非常に厳しい条件でした。その結果、多くの金融機関が自己資本比率を高めるために、貸したお金の回収を行い、黒字で経営が順調な企業が突然資金を回収されて倒産した例が相次いで出ました(貸しはがし)。あるいは突然融資の中止を告げられ、資金繰りがつかずに倒産した企業もありました(貸し渋り)。

銀行の健全経営に主眼をおいた金融検査マニュアル

ある意味でこれを助長したのが大蔵省の金融検査マニュアルでした。国は金融恐慌を防ぐためには、銀行経営の健全化を第一の目的としていました。本来は、金融不安を避けるために、一部の金融機関には税金を投入してでも早期に立て直すべきでした。ところが当時ノーパンしゃぶしゃぶなど官民接待の疑惑から国民の厳しい視線が大蔵省に向けられ、バブル崩壊で辛い思いをした人々は銀行への税金の投入には強く反対しました。

対して過大な不良債権を抱えた一部の金融機関は、不良債権とすべき債権を正常債権に区分したりして、経営状態を取り繕う行為が横行しました。そのため、大蔵省(現在の金融庁)は、金融検査マニュアルに基づいて、貸出先の区分の厳格化と、貸出先の資産価値の適正な評価を厳しく行いました。そして、これが中小企業を顧客とする地方銀行の姿勢を大きく変えました。

例えば、通常運転資金として借りていた短期借入金に対して、金融庁は担保価値を厳しくチェックしました。そして正常運転資金であっても適切な担保がなければ不良債権としました。その結果、金融機関はそれまで借り換えを継続し返済不要であった短期借入金を、毎月返済が必要な保証協会付きの長期借入金への転換を進めました。これは企業のキャッシュフローの悪化の原因となりました。

債務者区分と引当金

表に示したように金融機関は金融庁が示す信用格付けに基づいた債務者を区分しています。そして債権者区分応じて、相当の貸倒引当金を計上しなければなりません。そして貸倒引当金が増えれば、貸出できるお金が少なくなり、業績が低下します。さらに貸倒引当金が増えれば、自己資本比率が低下し、最悪の場合債務超過に陥り倒産にします。

●正常先

業績が良好であり、財務内容にも特に問題がない企業

貸倒引当率は0.2%程度で、通常に融資は受けられる

●要注意先

業況が低迷・不安定だったり、財務内容に問題がある企業

貸倒引当率は5%、融資の実行は可能だが、無担保で借せるかどうかは金融機関の判断による

●要管理先

要注意先のうち、元金または利息の支払いが3カ月以上延滞している企業

全部、または一部のリスケ中

貸倒引当率は15%程度、新規融資はほぼ見込めない

●破綻懸念先

経営難の状態にあり、今後破綻に陥る可能性が高い企業

業況が著しく低調でリスケ中など、元本や利息の回収に重大な懸念、売上高および利益が計画の80%未満

貸倒引当率は75%程度

●実質破綻先

経営破綻に至っていないものの、深刻な経営難で返済の見通しがないなど、実質的には経営破綻に陥っている企業

貸倒引当率は100%

●破綻先

法的・形式的に破綻している企業、貸倒引当率は100%

経営改善計画書の提出で債務者ランクが変わる

- 「実現可能性の高い抜本的な経営改善計画」(実抜計画)に沿った金融支援の実施により経営再建が開始されている場合

要管理債権→要注意先 ランクアップ(別名 卒業)

- 「合理的かつ実現可能性の高い経営改善計画」(合実計画)に沿った金融支援の実施により経営再建が開始されている場合

破綻懸念先債権→要注意先(要管理先を含む)2段階ランクアップも可能

金融機関の姿勢の変化

このような金融を取り巻く環境の変化は、金融機関の姿勢の変化をもたらしました。金融検査マニュアルによる厳格な審査は、貸出先の評価を厳しくさせ、プロパー融資よりもまず保証協会付融資に注力するようになりました。短期借入金は、金融庁の検査で不良債権とされかねないため、長期借入金主体の融資となりました。その結果、中小企業の中にはキャッシュフローの悪化や恒常的な運転資金不足に悩む企業が増えました。

一方で長期借入(証書貸付)は一旦審査が通れば、返済が行われている限り、貸出先企業に関心は向きません。これが短期借入(手形貸付)の場合は、手形の期日になれば借り換えの手続きが必要なため、企業に足繁く通い、経営状況にも関心を払います。

加えて金融機関の担当者は、毎期営業目標のノルマを課せられています。彼らは、長期借入の手続き終わってこれ以上の融資が見込めない顧客より、新たな融資の可能性のある企業を回らなければなりません。しかし低成長下の日本では新たな資金需要は少なく、ノルマを達成するのは容易ではありません。さらに金融機関は、投資信託や保険商品の販売も手掛けるようになり、金融機関の担当者の業務は増えています。そのため、貸出先への訪問は、ますます足が遠のいていきました。

中小企業金融を取り巻く環境

中小企業の借入金の一部は疑似資本

日本の中小企業の多くは、自己資本が少なく、総資本の中で借入金が高い割合を占めています。この借入金の一部は、定常的な運転資金として借り換えを継続していて、疑似資本の性格を持っています。ところが金融庁の指導もあり、金融機関が短期借入金を返済が必要な長期借入金に切り替えていったことで、毎月の返済が必要になり、多くの中小企業はキャッシュフローが悪化しました。

国の中小企業支援

大企業のような信用力がなく、資金調達手段限られる中小企業を資金面で支援するために、国は様々な支援制度を設けています。

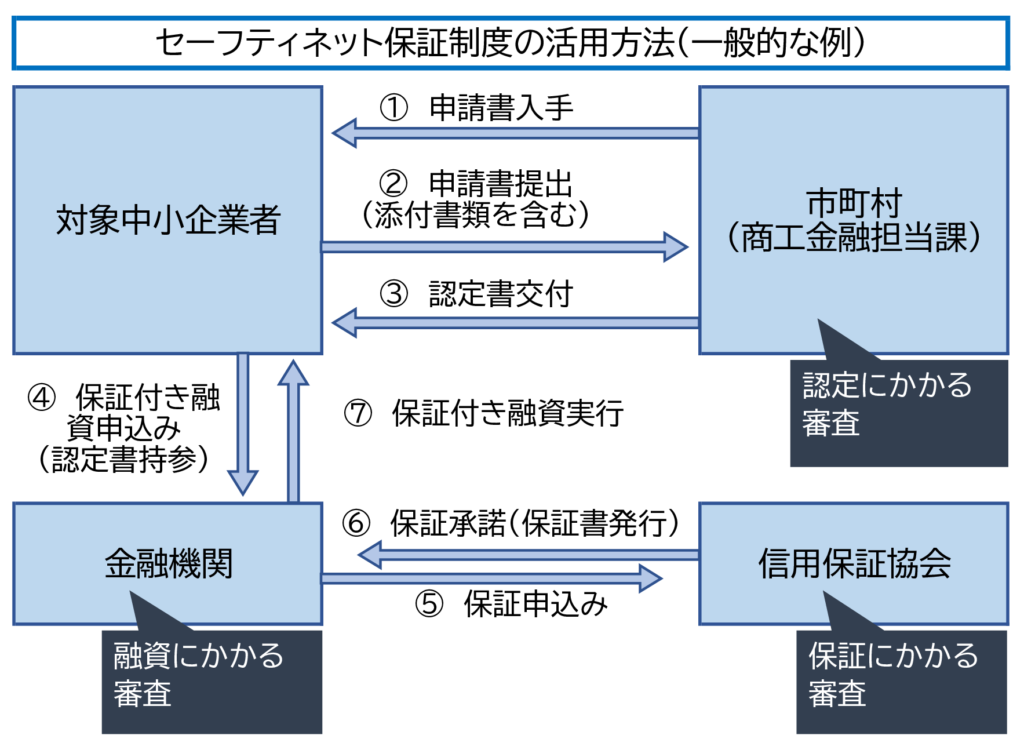

【セーフティネット制度】

取引先の再生手続の申請や事業活動の制限、災害、取引金融機関の破綻により経営に支障を起きた中小企業に、保証限度額の別枠化を行い、追加の融資を受けられるようにする制度です。各自治体が認定し、認定証を金融機関に提出します。

保証は信用保証協会が行います。

1号 連鎖倒産防止

民事再生の申立を行った大型倒産に対して、売掛金債があるために資金繰りに支障が生じた中小企業を支援するための措置です。

<対象中小企業>

倒産企業に対し50万円以上の売掛金を有している中小企業

倒産企業に対し売掛金は50万円未満であるが倒産企業との取引が20%以上ある中小企業

2号 取引先企業の事業活動の制限

生産量の縮小、販売量の縮小、店舗の閉鎖など事業活動の縮小を行っている企業と直接・間接的に取引を行っているため、売上が減少している中小企業を支援するための措置です。

<対象中小企業>

該当企業と直接取引(又は間接的な取引、又は近隣の事業所)を行っていて、その企業に対する取引依存度が20%以上、かつ事業活動の縮小を受けた後の3か月間の売上高等が前年同期比▲10%以上の見込みの中小企業

3号 突発的災害(事故等)

突発的災害(事故等)の発生に起因して、売上高が減少している中小企業を支援するための措置です。

<対象中小企業>

指定地域内において、1年間以上継続して事業を行っており、災害等の影響を受けた後の3か月間の売上高が前年同期比▲20%以上の見込みである中小企業

4号 突発的災害(自然災害等)

突発的災害(自然災害等)の発生に起因して、売上高等が減少している中小企業者を支援するための措置です。

<対象中小企業>

指定地域内において、1年間以上継続して事業を行っており、指定を受けた災害等の発生に起因して、売上高等が前年同期比▲20%以上の見込みである中小企業

5号 業況の悪化している業種(全国的)

全国的に業況の悪化している業種に属する中小企業を支援するための措置です。

<対象中小企業>

指定業種の事業を行っていて、最近3か月間の売上高が前年同期比5%以上減少の中小企業、または指定業種の事業を行っていて、製品原価のうち20%を占める原油等の仕入価格が20%以上、上昇しているにもかかわらず、製品価格に転嫁できていない中小企業

6号 取引金融機関の破綻

破綻金融機関と金融取引を行っていたため、借入の減少等が生じている中小企業を支援するための措置です。

<対象中小企業者>

破綻金融機関と金融取引を行っていたため、健全に事業を営んでいたのにもかかわらず、金融取引に支障をきたし、破綻金融機関等からの借入金の返済を含めた資金調達が必要となっている中小企業者

7号 金融機関の経営の合理化に伴う金融取引の調整

金融機関の支店の削減等による経営の合理化を行い、借入が減少している中小企業を支援するための措置です。

<対象中小企業者>

該当する金融機関に対する取引依存度が10%以上であり、その金融機関からの直近の借入金残高が前年同期比▲10%以上で、金融機関からの直近の総借入金残高が前年同期比で減少している中小企業

8号 金融機関の整理回収機構に対する貸付債権の譲渡

整理回収機構(RCC)に貸付債権が譲渡された中小企業のうち、事業の再生が可能な者を支援するための措置です。

<対象中小企業者>

金融機関からの直近の総借入残高が前年同期比で減少し、適切な事業再生計画を作成し、RCCに対する債務について返済条件の変更を受けている中小企業

【金融円滑化法】

金融円滑化法(「中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律」の略称)は、2008年のリーマンショックの際に景気低迷による中小企業の資金繰り悪化の対策として、2009年12月に2年間の時限立法として施行され、その後二度にわたって延長され、2013年3月に終了しました。

この法律により金融機関は、経営の悪化した中小企業に対し無条件での条件変更(リスケ)に応じました。金融機関にとっては、同法に基づくリスケは債務者の格付けを変えなくても良いため、不良債権にならないというメリットがありました。これはバブル崩壊後に金融機関が企業の貸出に対して厳しい態度をとったために倒産する企業が多かったことを踏まえての処置でした。

一方、リーマンショック後の経営の回復は低調で特に中小企業には厳しい状況が続いたため、金融円滑化法終了後の対応が不安視されました。そこで金融円滑化法終了を見越して2012年には金融担当大臣が「中小企業金融円滑化法終了後も金融機関の対応は何ら変わることは無く、特に不良債権の定義は変えることなく対応するので、貸付条件の変更依頼には法律終了前と同様な対応をするよう金融機関には周知徹底をしている」という談話を発表しました。

2012年には「中小企業金融円滑化法の最終延長を踏まえた中小企業のための政策パッケージ」が発表され、

- 金融機関によるコンサルティング機能の一層の強化

- 企業再生支援機構(現在は地域経済活性化支援機構に改組)および中小企業再生支援協議会の機能及び連携の強化

- その他の経営改善・事業再生支援の環境整備

が盛り込まれました。

このように同法は、リーマンショックでの中小企業の倒産を防ぐ効果はありましたが、その後、金融機関にとって見えない不良債権の増加となっています。今後、これらの中小企業の倒産が起きれば、不良債権として引当金が積まれていないため、金融機関の経営に大きな影響を与える恐れがあります。言い換えれば同法によりリスケを継続している企業の経営が改善され、正常先にならなければ、いつか爆発する爆弾を先送りしているようなものです。

金融行政の変化

森金融庁長官

2015年7月森信親氏が金融庁長官に就任すると、それまでの金融検査マニュアル重視、銀行の健全経営一本だった金融庁の方針が大きく変化しました。まず2015年から2017年にかけて複数回企業アンケート調査を行いました。2017年度は3万社に実施し、8,546社から回答を得ました。この企業アンケート調査結果から、多くの金融機関が担保と保証協会付融資に依存し、企業やその経営に全く関心を払っていないことが分かりました。また企業自身もそのような金融機関に対し、金利以外の助言や支援を期待していないこともわかりました。

一方、地域金融の事業性評価の取組として広島銀行の例があります。広島県には、マツダのサプライヤーの中小企業が多くあります。バブル崩壊後これらの中小企業の業績は苦しく、財務数値だけでみると融資を打ち切らなければならない企業もありました。そこでこれらの企業は「マツダの車づくりに必要な技術を持ったサプライヤーなのか」といった定性面と財務面の両面で評価し、必要な技術を持ったサプライヤーであれば財務数値が悪くても支援しました。そのため広島銀行の融資部に自動車の専門家であるマツダからの転籍者を集めました。

このような事例を収集し、地域金融機関に事業性評価など企業の事業そのものに目を向け、融資判断を行う方向に転換を促しました。さらに金利だけでなく、企業との関係を深め、課題解決を支援するリレーションシップバンキングの推進を促しました。そして金融庁は、金融検査マニュアルの廃止を決定しました。

一方、日銀のマイナス金利導入により、金融機関の収益は悪化し、2017年度は、地域銀行106行中54行が、本業で赤字となっています。優良な貸出先を巡って低金利競争は激しく、収益低下の原因となっています。そこで顧客の課題解決に取り組むことで金利競争に陥らず、他行よりも高い利息で融資を行っている金融機関の事例を集め、そのような取組により業績を高めることを促しています。

個人保証に頼らない融資

中小企業の借入に対する経営者の個人保証は、倒産時には自殺や一家離散の原因ともなっています。そこで国は「経営者保証に関するガイドライン」を作成し、2014年2月から運用開始しました。法的な拘束力はありませんが、「中小企業、経営者、金融機関共通の自主的なルール」と位置付けられており、経営者がこのガイドラインを金融機関との交渉に活用することができます。

ガイドラインでは、個人保証なしで融資を受けるためには経営者に以下の対応を求めています。

(1)法人と経営者の関係の明確な区分・分離

- 役員報酬・賞与・配当、オーナーへの貸付など、法人と経営者の間の資金のやりとりを、「社会通念上適切な範囲」を超えないような体制とし、その運用状況について、公認会計士・税理士などの外部専門家が検証し、結果を金融機関に適切に開示する。

(2)財務基盤の強化

- 財務状況や業績の改善を通じて返済能力の向上に取り組み、信用力を強化する。

(3)経営の透明性

- 自社の財務状況を正確に把握し、金融機関からの情報開示要請に応じて、資産負債の状況や事業計画、業績見通し、及びその進捗状況などの情報を正確かつ丁寧に説明して経営の透明性を確保する。

- 情報を開示した後に、事業計画・業績見通し等に変動が起きた場合は、自発的に金融機関に報告し、適時適切な情報開示に努める。

- 情報開示は、公認会計士・税理士など外部専門家による検証結果と合わせた開示が望ましい。

金融機関に対しては、以下の対応が求められています。

(1)「保証を求めない融資」や「代替的な融資手法」の検討

- 融資を求める企業が上述のような経営状況の場合、金融機関には、「経営者保証を求めない融資」や「経営者保証付き融資に代わる融資の方法(代替的な融資手法)」を検討することが求められます。

〔代替的な融資手法〕

停止条件や解除条件付保証契約、流動資産担保融資(ABL)、金利の一定の上乗せ など

(2)やむを得ず、経営者保証を求める場合の対応

やむを得ず、経営者保証を求める場合、金融機関には、以下の対応に努めることが求められます。

- 中小企業に、経営者保証の必要性や、経営者保証の変更・解除などの見直しの可能性があることなどを、丁寧・具体的に説明すること。

- 適切な保証金額を設定すること。「保証債務履行時にはガイドラインに則して適切な対応を誠実に実施する」旨を保証契約に規定すること。

経営者保証に関するガイドラインの適用事例

【既存の保証契約の見直し】

C社

ガソリンスタンドを主な販売先としている自動車用品卸売業者で、経営状況は堅実な調子で推移しています。このたび、経営者を交代することになったため、資金の借入れをしているD銀行との保証契約の見直しを行うこととしました。その際、C社は前経営者の保証を解除することと、新経営者の保証を提供せずに融資を継続することを希望しました。

D銀行

C社の意向を受けて検討し、以下のような点から、法人と経営者との関係の区分・分離が図られていることなどを勘案し、C社の前経営者の保証を解除し、新経営者に対しても、新たな保証を求めないことにしました。

- C社の事業用資産はすべて法人所有となっている。

- 法人から役員への貸付がない。

- C社の代表者は内部昇進での登用が中心であり、その親族は取締役に就任しておらず、取締役会には顧問税理士が監査役として参加しているなど、一定の牽制機能の発揮による社内管理体制の整備が認められる。

- 法人単体の収益力により、将来にわたって借入金の返済が可能であると判断できる。

- 財務諸表のほか当行が求める詳細な資料(試算表等)の提出にも協力的である。

【保証債務の整理】

E社

宿泊業を営んでおり、過去に多額の資金を投じ、設備投資や事業の多角化を行ったものの、意図した投資効果を得られずに過剰債務に陥りました。

その後、一定のキャッシュフローの創出はできていましたが、事業価値を維持するための設備投資資金の調達が困難であることや、競争環境が厳しくなったことなどから、自主再建は困難であると判断。事業再生ADR(※)を活用して保証債務を整理することを希望しました。

※事業再生ADR:平成19年度産業活力再生特別措置法(産活法)により創設された制度で、会社更生法や民事再生法などの法的手続によらずに、債権者と債務者の合意に基づき、債務を猶予・減免し、事業価値を著しく毀損することなく、経営困難な企業を再建すること。

F銀行

事業再生ADRを活用した事業再生計画に基づき、E社はスポンサーからの出資・貸付や不動産の売買、経営者の保証履行により金融債務の一部を弁済。残りの債務については、ガイドラインに則して、以下のような流れで保証債務の免除を行うこととしました。

まず、保証人である経営者が、ガイドラインに示す条件に即して次のような対応を行いました。

- 経営者が保有資産の内容を開示するとともに、その内容が正確であることを文書で保証(表明保証)するとともに、支援専門家がその適正性について確認を行い、その旨の報告書を提出した。

- 上記の表明保証をした内容がもし事実と異なっていた場合は追加弁済を行うことを、経営者が表明した。

- 経営者の退職金を、保証債務弁済の一部に充てた。

これらを踏まえてF銀行は、ガイドラインに則り、次の資産を残存資産として退任した経営者に残すことを認めました。

(1)破産手続の自由財産に相当する現預金

(2)生命保険を解約した場合の返戻金(破産手続においても自由財産として認められる 可能性が高いことを考慮)

(3)自宅(華美とは認められず、今後の生活の維持を考慮)

生命保険の解約返戻金のほか、自宅が残存資産として元経営者に残ったことで、その後の元経営者の生活再建に大きく寄与することになりました。

参考文献

「捨てられる銀行」 橋本卓典 著 講談社現代新書

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント