中国経済は、リーマンショックや不動産バブル、株価暴落など数々の危機を経験。強力な政府主導で対策を打ち、乗り越えてきた。しかし、今後は内需拡大とサービス業発展が課題。債務増大、米中貿易戦争、戦争リスクも抱える中、ソフトランディングできるかが世界経済に大きな影響を与える。

今や中国は世界第二位の経済大国、中国経済の世界に対する影響とてもは大きいです。

加えて日本やアジアの国々はグローバルなサプライチェーンの中で中国と密接な関係があります。中国経済失敗のリスクは計り知れないでしょう。

ところが中国に対する正しい情報は意外にありません。マスコミから出てくる情報は、人日の注目を集めるためにある面をだけを強調しています。

中国経済はこれまで何度もピンチになりながら、苦境を乗り切ってきました。一部の評論家は「悪い一面」だけ切り取って「中国経済が崩壊する」と主張していました。実際はどうでしょうか。

そこでトーマス・オーリック著「中国経済の謎 ~なぜバブルははじけないのか~」を参考に、中立的な視点でこれまでの中国の政治・経済の取組と今後について、2回にわたり述べます。

「中国経済の誤解 ~学ぶべきマクロ経済コントロールと今後の課題~ その1では、中国の政治機構の特徴、そして毛沢東の死後から、改革開放政策に至る過程と、発生した問題について述べました。

ここでは、習近平体制での経済政策と、これからの課題について説明します。

中国経済の発展 その2

2008年リーマンショック

「世界の工場」中国はこれまで輸出に大きく依存していました。しかし2桁成長が続いていた経済成長はリーマンショックで鈍化しました。2009年1~3月期は6.5%、2007年の14.2%の半分以下でした。輸出は初のマイナス16%という厳しい数字が出て「非常事態」となりました。

これに対し、2008年11月中国はG20で4兆元(59兆円)の経済対策(内需拡大策)を発表し、世界を驚かせました。しかし実態は、中央政府1.18兆元、地方政府負担1.3兆元、銀行融資1.5兆元でした。

経済対策の多くがインフラ投資でした。

インフラ投資は現金給付に比べ、将来にわたって長く社会の役に立ちます。また生産拡大に寄与します。更にこの非常事態を脱するため、他にもなりふり構わず政策を総動員しました。例えば輸出企業の消費税(中国では増値税)還付率引き上げ、輸出関税の見直し、さらに大規模な利下げを実施しました。

激しい不況(ショック)には、思い切った財政政策が必要で、小出しにすれば不況が長期化することを、彼らは日本などから学んだのです。一方で欧米各国も相次いで利下げを行ったため、海外からのホットマネーの流入が懸念されていました。

2009年 超金融緩和 貸出額9.5兆元

6月に経済指標が改善し資産バブルのリスクが出てきましたが、緩和は継続されました。

- 経済刺激策で最も避けるべきなのは途中で投げ出すことであり、元日本銀行の速水優氏のように落とし穴に陥ることである(バブル崩壊時の景気対策が中途半端に終わった例)

- 経済を加熱させることの難度は、経済を冷え込ませるよりも高い

中国はこのように考え、個人消費の拡大策として自動車取得減税や、農村への家電普及策「家電下郷」を実施、13%の補助金を導入しました。

2009年不動産市場の過熱

一方中国の生産能力はすでに過剰になっていました。これ以上の設備投資の大幅な拡大は困難でした。そのため余剰な資金は不動産市場に流入しました。不動産ブームが中国全土に広がりました。

中国では投資信託など個人向け金融商品はまだ普及していませんでした。また株は価格が乱高下するため、素人は手を出すのを躊躇しました。これに対し、不動産は所有することに夢がありました。しかも個人の投資先としても魅力がありました。政府としても輸出が減少する中、不動産投資の増大は国内成長の下支えが期待できました。

しか不動産市場が加熱すると中国政府は早めに手を打ちました。

2010年4月には人民銀行が金融引き締めに転じ、10項目からなる不動産価格抑制策を施行しました。住宅価格は急落、北京と上海では70%も下落しました。株価も急落し、2010年7月には時価総額の25%が消失しました。

2010年6月、人民元のドルペッグ制が撤廃されたことで、ホットマネーが大量に流入し物価が上昇しました。そこで2010年10月人民銀行は0.25%利上げしました。それでも2011年3月には消費者物価数は5%を超えました。

2012年には欧州の債務危機で輸出が落ち込みました。工業生産、個人消費、投資すべてが落ち込んだため、再び景気刺激策に回帰しました。景気刺激策をやめたもうひとつの理由は、景気刺激策をやめたことで成長が鈍化したためです。つまり景気刺激策をやめるタイミングは非常に難しいのです。

この年、政治体制に大きな変化がありました。

2012年11月習近平 総書記就任

総書記に就任した習近平氏は、就任直後から徹底した腐敗退治を行いました。腐敗摘発チーム「虎もハエも叩く」が党最高幹部から下級官吏までくまなく摘発しました。こうして習近平氏は党内に恐怖政治を敷き、権力基盤を確固たるものにしました。一方で腐敗した地方政府ほど成長が遅かったことも判明しました。腐敗は成長の足かせだったのです。

2014年5月、習近平は「新常態」を宣言しました。中国はこれまでの二けた成長を断念し、年7~8%の成長の持続を目標としました。

一方、今度は株式市場が過熱し始めました。

2015年7月 上海株価指数 3週間で3割下落 11兆元が消失

2007年以降、上海と香港の株式市場での相互乗り入れがありました。こうして国境を超える資本の流れができました。

海外からの資本の流入で上海株は上昇を続けました。これに多くの中国人が引き付けられました。多くの株取引の未経験者が株を購入、借金で株を購入する信用取引も増加しました。まさに日本のバブルの様相を呈し始めました。

そこで2015年7月中国証券監督管理委員会は、株式ブローカーが投資家に貸せる金額に上限を設ける方針を示唆しました。これをきっかけに株価が暴落し、11兆元が消失しました。

2015年8月 人民元切り下げ1.08%から、大規模な資本逃避

輸出が減少し、しかも上海と香港の株式市場での相互乗り入れによる資本が流出した中国では、人民元は実力よりも割高になっていました。市場は人民元を売り、下げ圧力をかけていましたが、これを人民銀行が買い支えていました。そして2015年8月になってようやく人民銀行は人民元を切り下げ1.08%としました。

これをきっかけに、さらに人民元は下がると予想した市場は、中国の株式市場から大規模な資本逃避を始めました。2016年1月には上海総合指数はピークの1/2に減少し、18兆元が消失しました。ただし企業も家計も資金の運用手段として株式は多くなかったため、株価の暴落による家計や企業活動への影響は限定的でした。

サプライサイド改革の実施

2016年1月人民日報は中国でよくつかわれる数字を取り混ぜた記事で「四つの落ち込みと一つの上昇」を開設しました。

4つの落ち込みととは

経済成長の落ち込み

工業品価格の落ち込み

企業利益の落ち込み

財政収入の落ち込み

ひとつの上昇とは「経済リスクの上昇」でした。

これに対し政府は介入を強化し、サプライサイドの改革を実行しました。

大企業の合併を進め、過剰な生産能力に陥っていた工場を閉鎖しました。これにより供給過剰が是正され企業の利益が増加しました。またこれにより雇用が減少したため、公共投資を増加する財政刺激策を行い雇用を吸収しました。人民銀行が2兆元の資金を供給し、スラム街を一掃して住人に住宅ローンを提供しマンションを買うように仕向けました。

この供給過剰是正策で、

2015年4月に太陽光発電パネル大手保定天威が国有企業初の倒産をしました。

2016年遼寧省の国有企業の東北特殊鋼集団が倒産、負債総額は72億元でした。

過剰債務企業の債務総額は2016年で118兆元(GDPの160%)に上りました。

2016年マクロプルーデンス評価とデレバレッジ

こうした政策により、銀行はシャドーバンクを経由した迂回融資で過剰な融資をするのが難しくなりました。加えて銀行は自己資本比率を高めるように圧力をかけられたため、不良債権の処分を推進しました。さらに財務基盤が脆弱な銀行に対しては地方政府が圧力をかけて合併させ、強制的な不良債権の処分をさせた上で公的資金を注入しました。こうして銀行のシャドーバンクに対する融資は2018年半ばにはマイナスに転じました。

実は地方政府が過剰債務に陥った原因は、公共事業の資金を1年以内の短期借入で調達していたためでした。そこでこれを低金利の地方債(5年物)に借り換えさせて返済の負担を低減しました。こうして成長を減速させることなく、貸出のペースを落としてレバレッジの拡大を止めて、リスクを回避したのです。

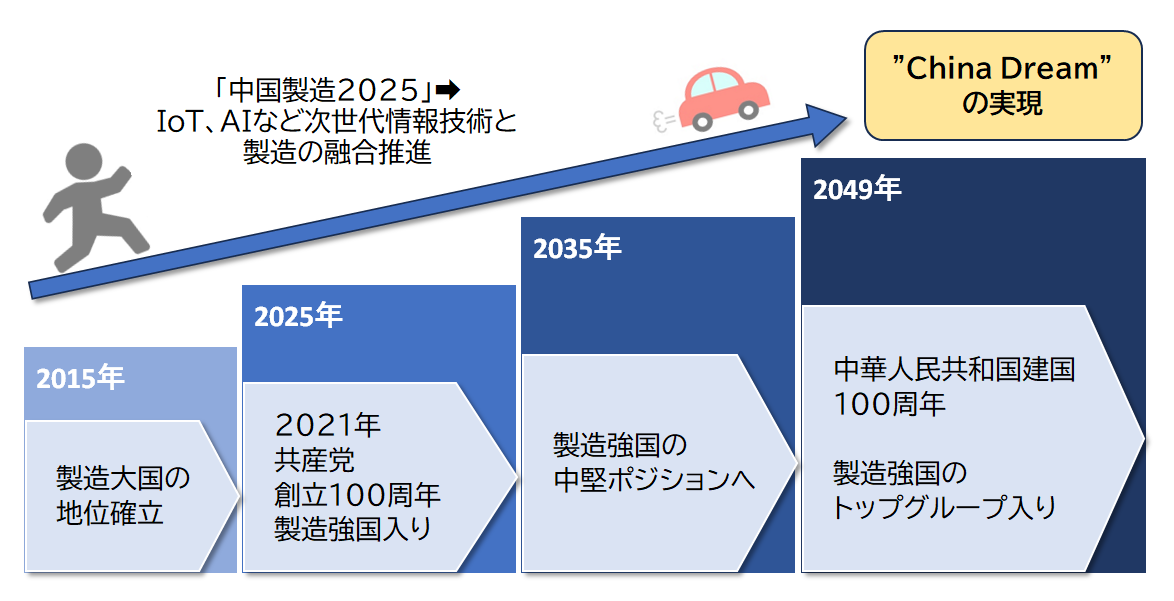

2015年 中国製造2025年 国が主導で技術開発

10の重点分野を定めロードマップを提示し、これに合わせて地方政府も独自に計画を策定し補助金を支給しました。

表 重点10産業・23分野

| 次世代情報技術 | ①IC・専用設備 ②情報通信設備 ③OS・産業ソフト ④スマートさ位増のコアとなる情報設備 |

| CNC工作機械・ロボット | ①CNC工作機械・基板製造設備 ②ロボット |

| 航空・宇宙装備 | ①航空機 ②航空エンジン ③航空機載設備・システム ④宇宙関連設備(運搬ロケット、衛星など) |

| 海洋エンジニアリング・ハイテク船舶 | 1分野。 製品としては、海洋資源探索、開発設備、 ハイテク船舶、大型低速船舶用エンジンなど |

| 先進軌道交通設備 | 1分野。 製品としては、中国基準の高速鉄道、 中低速リニアなど |

| 省エネ・新エネ自動車 | ①省エネ自動車 ②新エネ自動車 ③コネクテッドカー |

| 電力設備 | ①発電設備 ②送変電設備 |

| 農業設備 | 1分野。 製品としては、自動化、情報化、 スマート化した農業機械など |

| 新素材 | ①先進基盤素材 ②コア戦略素材 ③先端新素材 |

| バイオ医療 高性能医療機器 | ①バイオ医薬 ②高性能医療機器 |

出典:中国製造2025重点領域技術創新路線図

当初は外国の技術をリバースエンジニアリングし、その後は国産化比率を高める計画です。国産化比率は2020年までに主要部品の40%、2025年までに70%に引き上げる計画です。

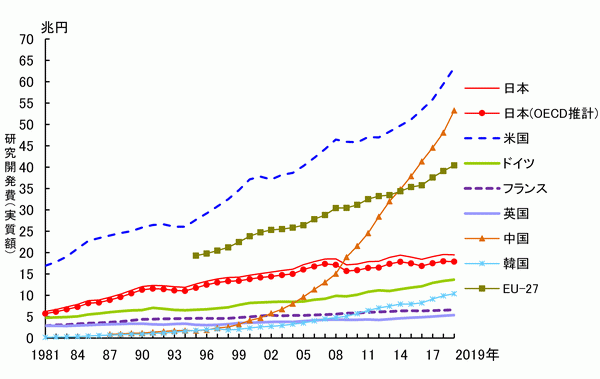

そのための研究開発投資は、2017年は中国は4440億ドル、アメリカ4830億ドルに肩を並べています。対するEU3660億ドル、日本は1730億ドル(19.1兆円)でした。

実質額 (2015年基準、OECD購買力平価換算) 出所:科学技術・学術政策研究所HP

2017年7月5年に一度の全国金融工作会議

習近平氏は、国有企業の過剰債務の削減(デレバレッジ)を最優先させるように強く指示しました。リーマンショック以降の経済対策で過剰になった債務と膨らんだバランスシートにより、金融システム崩壊のリスクが高まっていました。金融システムの崩壊とそれに続く不況は、社会を不安に陥れ、政治の混乱につながるためでした。

2016年5月人民日報は「天まで伸びる木はない」という記事を掲載しました。「高いレバレッジは不可避的に高いリスクをもたらす。きちんと管理しなければシステム的な金融危機を引き起こし、不況をもたらすだろう」と報じました。

中国経済の特徴と世界への影響

この中国経済はどのような特徴があるのでしょうか。

高い貯蓄率

改革前の中国ではゆりかごから墓場までの手厚い福祉で「鉄飯碗」と呼ばれました。しかし改革開放により企業の民営化が推進し、社会保障制度が脆弱化しました。加えて一人っ子政策のため、両親の老後の不安が増大しました。子供に頼れなくなった両親は老後のために貯蓄に励みました。また一人っ子政策は最も消費の多い子育て世代の消費が減少します。それもあって中国の貯蓄率は高く、その分消費が弱くなります。

2007年にはGDPの51%が貯蓄されました。この巨額の貯蓄を賄うには莫大な輸出か、莫大な投資が必要です。一方、まだ高い経済成長中の中国では、貯蓄にはインフレ率以上のリターン(収益)が必要です。しかし銀行預金金利は低く、銀行に預金しても価値は目減りしてしまいます。

多額の外貨

一方中国自身も貿易黒字が積み上がっていました。外貨残高は1兆,000億ドルに上り、外貨の安全でリターンの高い投資先として多くのアメリカ国債を購入しています。実はこれがアメリカの長期金利に影響していたのです。

FRBベン・バーナンキ議長は、あまりにも長い間金利が低かったため、2004年から金融引き締めに転じました。短期金利は2004年の1%から2006年には5.52%に引き上げられました。しかし長期金利は4.7%から5.2%とわずかしか上がりませんでした。当初はなぜ長期金利が上がらないのかわかりませんでした。

原因は、中国がアメリカ国債を大量に買っていたためでした。

過剰設備と不良債権

地方政府にとって地方の雇用の安定と経済の安定化はとても重要です。そのため景気が悪化すれば地方の国有企業に設備投資を促します。地方政府と国有企業は一体化しているため、必要な資金は地方政府が保証し国有銀行から調達します。しかも貯蓄過剰の中国は、国有銀行に潤沢な資金があります。しかも国有銀行は絶対につぶれないと誰もが信じているため審査は甘くなっていました。

こうして国有企業には過剰な設備が積み上がります。もし国有企業の経営が悪化すれば、融資はたちどころに不良債権化します。そのため国有企業の過剰設備の問題に対して共産党も再三通達を出しています。しかし「上に政策あれば、下に対策あり」という国のため改善されていません。

為替操作

中国は急激な円高で輸出競争力が一気に低下した日本の失敗を学びました。それもあって為替は市場に自由にさせません。その基本スタンスは以下のものです。

- 自主性 外圧でなくあくまで中国自身の判断で人民元レートを決定

- 管理可能性 現行の管理変動相場制を維持

- 斬新性 急激な切上げは意図していない

中国にとって為替の問題は、国際問題以上に国内問題なのです。

輸出品の多くが価格競争力を武器とした労働集約品です。しかも賃金や原材料価格の上昇という要因にもさらされています。もし人民元の切上げが行われれば輸出は大打撃を受けます。

2010年中国商務部は、南部の輸出企業を中心に人民元が3%上昇すると輸出にどれだけ影響が出るか試算しました。その結果、輸出型企業の収益は30~50%も低下し、大打撃を受けることが判明しました。

2010年6月中国政府は人民元レートの弾力化を発表しました。しかし3か月経っても1~2%しか上昇しませんでした。

シャドーバンク

銀行が信用力の低い企業に融資する場合、その融資には相応の引当金を積まなければなりません。このように貸付にコストがかかるため、信用力の低い企業は正規の融資先としてなかなか計上できません。もしその企業の経営が悪化すれば不良債権になってしまうからです。

かといってこういった企業への融資を止めれば破綻してしまいます。そうなればこれまでに融資したお金が回収不能になってしまいます。そこで銀行でなく、シャドーバンク(信託会社や資産運用会社)を介して信用力の低い企業に融資を継続します。そして銀行はシャドーバンクへの資金供給は、シャドーバンクが発行した証券を買って、証券に対する投資として計上します。こうすれば銀行はコストをかけずに経営が悪化した企業を融資で支えることができます。また、企業も融資を受けられます。

しかしこれはリスクの高い企業に融資しているのに銀行は必要な引当金を積んでいないことになります。もし融資が焦げ付けば銀行の経営も一気に悪化します。このシャドー融資の総額は2010年には2兆8千億元でしたが、2016年には27兆元にまで膨らみました。

これは「中国版サブプライムローン」です。

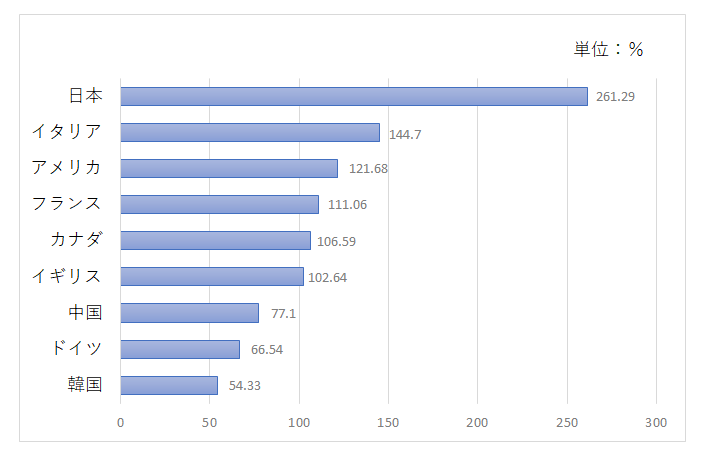

アメリカのサブプライムローンは、2006年に合計2兆4千億ドル、GDPの17%に達しました。これに対し中国のシャドーバンクの負債総額は27兆元、GDPの86%です。それでもユーロ圏の270%、イギリスの263%、アメリカの145%よりは低い状況です。

マクロプルーデンス評価

2013年には中国経済全体の負債はGDPの2倍以上に拡大しました。しかも銀行やシャドーバンクは短期資金で借りて長期資産に投資するという運用のミスマッチが起きていました。リーマンショック前の欧米で起きた急激な融資の伸びと短期資金への依存と同じ構図です。

そこで人民銀行は季節的に短期資金が不足する6月、あえて資金の供給を停止しました。市場はパニックを起こし、銀行は資金をため込むために貸し渋りをしました。株価は急激に下落しました。

短期金利が28%という記録的な数値となった6月20日、人民銀行は短期資金の供給を開始し、パニックは収まりました。

つまり人民銀行は「短期で借りて長期で貸す」という無鉄砲な融資を行うシャドーバンクに警告を発したのです。しかしその代償は高くつきました。

かつてニューヨーク連銀の初代総裁ベンジャミン・ストロングは

「国内経済で何か起こるたびに、我々は親の役割を果たさなくてはならないのか?」

「我々には多くの子供ができるだろう。その一人が悪さをしただけなのに、全員にお仕置きをしなければならないのか?」「信用業務には(規制対象を)選択するプロセスがないことだ」と述べました。

デレバレッジ(収入に対する負債比率を下げること)のため、人民銀行は2016年に「マクロプルーデンス評価」を導入しました。具体的には各金融機関の貸し出しや財務内容を評価し、格付けを行いました。

格付けの高い銀行は、準備預金の利息を高くし、事業活動の自由度も与えられます。

対して、格付けの低い銀行は、準備預金の利息を下げられ、事業活動にも様々な規制が加わります。

これにより金融システム全体のリスク管理を図りました。つまり「多くの子供の一人が悪さをしただけなのに、全員にお仕置きをしなければならない」というジレンマを解決しました。

金融システム全体のリスク管理は、リーマンショックの後、アメリカの金融安定監視費用議会、欧州システム理事会、イングランド銀行の金融行政委員会などが取組みました。しかしマクロプルーデンス評価のような包括的なツールを開発し、各銀行を明確に差別化して金融システムの安定を脅かすようなリスクに取り組んだのは、人民銀行が初めてでした。

これからの中国と世界経済

このようにこれまでにも中国は数々の経済危機がありました。これを巧みに乗り切ることができたのは、日本や韓国といった先例があったためでした。適切な対処を怠ればどんな結果になるのか、彼らはわかっていたのです。そのため、行うべきことをためらわずに実行できました。

しかも中国には、それを実行できる強力な指導力と国の強制力がありました。さらに政権中央部の政策立案者も類い稀な独創性と柔軟性を発揮しました。

今までは答えが分かっていた試験でした。解き方さえ間違わなければ合格点は取れました。

これまで中国の成長は、製造業が牽引するモデル、そしてカギは投資と輸出でした。しかしこれからは違います。

今後は個人消費の増加による内需拡大 「投資と輸出と消費」

中国の高官自身も

「我々は多くのマクロコントロールの経験を積んできたが、個人消費の拡大策についてはノウハウがない。」

「現金を配るのは意味がない。アメリカ人はウォルマートに行くかもしれないが、中国人は銀行に行く」

と述べています。

課題は遅れているサービス業の発展です。また米中貿易戦争もあり頭打ちになりつつある経済成長です。また今後は戦争の影響も懸念されます。

しかも例え中国製造2025により先端分野における製造強国となっても、先端分野の雇用創出効果はかつての重工業に比べ高くありません。さらに債務は拡大し続けGDP比で250%を超え、先進国並みになっています。つまり借金は先進国並みで収入は新興国並みが現在の中国です。

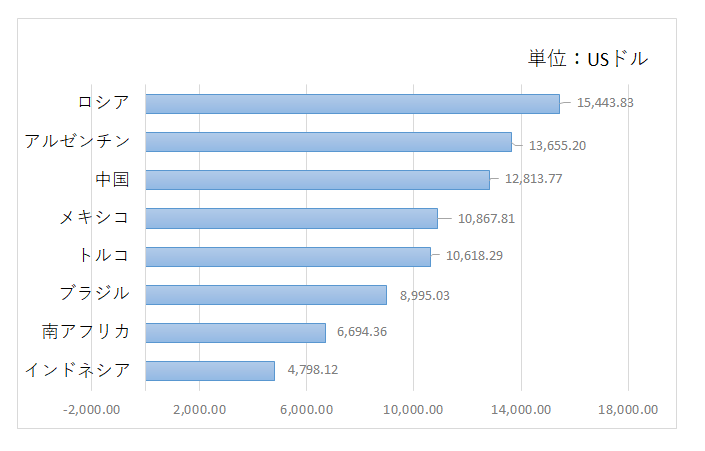

出典 : 世界経済のネタ帳 (ecodb.net) IMF – World Economic Outlook Databases (2023年4月版)

出典 : 世界経済のネタ帳 (ecodb.net)IMF – World Economic Outlook Databases (2023年4月版)

このような課題が山積みの中国経済は、「大幅な減速をすることなくソフトランディングできるかどうか」は、指導者と政策立案者にかかっています。

リーマンショックでは、サブプライム問題に直接関係のない日本もアメリカの消費減退で多大な影響を受けました。2021年の世界のGDPに占める中国の比率は18%、世界の経済成長に対する中国の寄与度は30%にも達しています。もし中国の景気が減速すれば世界中に影響が出ます。

中国の需要が1%減少すれば世界のGDPは0.25%減少します。もし中国で危機が起こり、需要がマイナス9%になれば、世界のGDPは2.25%減少し不況の崖っぷちに立たされてしまうでしょう。

アジアに目を向ければ、中国の需要が1%減少すれば韓国のGDPは0.35%減ります。もし中国の需要がマイナス9%になれば、韓国は激しい不況に陥ります。中国と関係の深い日本も無傷ではいられません。しかも中国経済は巨大になりすぎて、どの国も支えることができません。

約100年前の世界恐慌では、オーストリアで通貨危機が起きた時、ドイツの力を削ぎたかったフランスは通貨危機を煽りました。フランスの望み通りオーストリアの通貨危機はドイツに飛び火し、ドイツにも通貨危機が起きました。しかしフランスの予想外なことに、これはドイツに多額の債権を持っていたイギリス経済に打撃を与えました。つまりオーストリア、ドイツ、イギリスは、同じロープで括られた登山者であり、1人が落ちれば他の2人も無事では済みませんでした。そして通貨危機に端を発した世界恐慌はナチスの台頭を引き起こしたのです。

世界各国の指導者に、中国という巨人と自国が複雑に結びついたロープが見えているのでしょうか。

参考文献

「中国経済の謎 ~なぜバブルははじけないのか~」トーマス・オーリック著 ダイヤモンド社

「チャイナ・インパクト」柴田聡 著 中央公論新社

経営コラム ものづくりの未来と経営

経営コラム「ものづくりの未来と経営」は、技術革新や経営、社会の変革などのテーマを掘り下げ、ニュースからは見えない本質と変化を深堀したコラムです。「未来戦略ワークショップ」のテキストから作成しています。過去のコラムについてはこちらをご参照ください。

以下から登録いただくと経営コラムの更新のメルマガをお送りします。(ご登録いただいたメールアドレスはメルマガ以外には使用しません。)

弊社の書籍

「中小製造業の『原価計算と値上げ交渉への疑問』にすべて答えます!」

原価計算の基礎から、原材料、人件費の上昇の値上げ計算、値上げ交渉についてわかりやすく解説しました。

「中小製造業の『製造原価と見積価格への疑問』にすべて答えます!」

製品別の原価計算や見積金額など製造業の経営者や管理者が感じる「現場のお金」の疑問についてわかりやすく解説した本です。

書籍「中小企業・小規模企業のための個別製造原価の手引書」【基礎編】【実践編】

経営コラム「原価計算と見積の基礎」を書籍化、中小企業が自ら原価を計算する時の手引書として分かりやすく解説しました。

【基礎編】アワーレートや間接費、販管費の計算など原価計算の基本

【実践編】具体的なモデルでロットの違い、多台持ちなど実務で起きる原価の違いや損失を解説

セミナー

アワーレートの計算から人と設備の費用、間接費など原価計算の基本を変わりやすく学ぶセミナーです。人件費・電気代が上昇した場合の値上げ金額もわかります。

オフライン(リアル)またはオンラインで行っています。

詳細・お申し込みはこちらから

月額5,000円で使える原価計算システム「利益まっくす」

中小企業が簡単に使える低価格の原価計算システムです。

利益まっくすの詳細は以下からお願いします。詳しい資料を無料でお送りします。

コメント